Среди главных проблем российской экономики многие экономисты выделяют дефицит денежных средств на предприятиях для осуществления ими своей текущей, финансовой и инвестиционной деятельности. При ближайшем рассмотрении данной проблемы выясняется, что одной из причин этого дефицита является, как правило, низкая эффективность привлечения и использования денежных ресурсов, ограниченность применяемых при этом финансовых инструментов, технологий и механизмов.

Рациональное формирование денежных потоков способствует ритмичности операционного цикла предприятия и обеспечивает рост объемов производства и реализации продукции. При этом любое нарушение платежной дисциплины отрицательно сказывается на формировании производственных запасов сырья и материалов, уровне производительности труда, реализации готовой продукции, положении предприятия на рынке и т.п. Даже у предприятий, успешно работающих на рынке и генерирующих достаточную сумму прибыли, неплатежеспособность может возникать как следствие несбалансированности различных видов денежных потоков во времени.

Оценка движения денежных потоков предприятия за отчетный период, а также планирование денежных потоков на перспективу является важнейшим дополнением анализа финансового состояния предприятия и выполняет следующие задачи:

Определение объема и источников, поступивших на предприятие денежных средств;

Выявление основных направлений использования денежных средств;

Оценка достаточности собственных средств предприятия для осуществления инвестиционной деятельности;

Определение причин расхождения между величиной полученной прибыли и фактическим наличием денежных средств.

Управление денежными потоками является важным фактором ускорения оборота капитала предприятия. Это происходит за счет сокращения продолжительности операционного цикла, более экономного использования собственных и уменьшения потребности в заемных источниках денежных средств. Следовательно, эффективность работы предприятия полностью зависит от организации системы управления денежными потоками. Данная система создается для обеспечения выполнения краткосрочных и стратегических планов предприятия, сохранения платежеспособности и финансовой устойчивости, более рационального использования его активов и источников финансирования, а также минимизации затрат на финансирование хозяйственной деятельности.

Целью данной работы является определение понятия денежного потока, его классификация и выявление принципов управления денежными потоками, раскрытие понятия анализ денежных потоков и методов оценки их оценки.

Заключительная глава отведена вопросу оптимизации денежных потоков, как одному из наиболее важных и сложных этапов управления денежными потоками предприятия.

Глава I. Теоретические основы управления денежными потоками

Денежный поток предприятия представляет собой совокупность распределенных во времени поступлений и выплат денежных средств, генерируемых его хозяйственной деятельностью .

В отечественных и зарубежных источниках эта категория трактуется по-разному. Так, по мнению американского ученого Л.А. Бернстайна «сам по себе не имеющий соответствующего толкования термин «потоки денежных средств» (в его буквальном понимании) лишен смысла». Компания может испытывать приток денежных средств, (есть денежные поступления), и она может испытывать отток денежных средств, (есть денежные выплаты). Более того, эти денежные притоки и оттоки могут относиться к различным видам деятельности - производственной, финансовой или инвестиционной. Можно определить различие между притоками и оттоками денежных средств для каждого из этих видов деятельности, а также для всех видов деятельности предприятия в совокупности. Эти различия лучше всего отнести к чистым притокам или чистым оттокам денежных средств . Таким образом, чистый приток денежных средств будет соответствовать увеличению остатков денежных средств за данный период, тогда как чистый отток будет связан с уменьшением остатков денежных средств в течение отчетного периода. Большинство же авторов, когда ссылаются на денежные потоки, подразумевают денежные средства, образовавшиеся в результате хозяйственной деятельности.

Другой американский ученый Дж. К. Ван Хорн считает, что «движение денежных средств фирмы представляет собой непрерывный процесс». Активы фирмы представляют собой чистое использование денежных средств, а пассивы - чистые источники. Объем денежных средств колеблется во времени в зависимости от объема продаж, инкассации дебиторской задолженности, капитальных расходов и финансирования .

На Западе ученые трактуют эту категорию как «Cash-Flow» (поток наличности). По их мнению, Cash-Flow равен сумме годового избытка, амортизационных отчислений и взносов в пенсионный фонд.

Часто из Cash-Flow вычитают запланированные выплаты дивидендов, чтобы перейти от возможных объемов внутреннего финансирования к фактическим. Амортизационные отчисления и взносы в пенсионный фонд сокращают возможности внутреннего финансирования, хотя они происходят без соответствующего оттока денежных средств. В действительности эти средства находятся в распоряжении предприятия и могут быть использованы для финансирования. Следовательно, Cash-Flow может во много раз превосходить годовой избыток. Cash-Flow отражает фактические объемы внутреннего финансирования. С помощью Cash-Flow предприятие может определить свою сегодняшнюю и будущую потребность в капитале.

В деятельности любого предприятия чрезвычайно важное значение принадлежит наличию денежных средств и их движению. Ни одно предприятие не может осуществлять свою деятельность без денежных потоков: с одной стороны, для выпуска продукции или оказания услуг необходимо закупить сырье, материалы, нанять рабочих и т.п., и это обуславливает выбытие денежных средств, с другой стороны, за проданную продукцию или оказанные услуги предприятие получает денежные средства. Кроме того, предприятию необходимы денежные средства для уплаты налогов в бюджет, оплаты общих и административных расходов, выплаты дивидендов своим акционерам, для пополнения или обновления парка оборудования и так далее. Управление денежными потоками включает в себя расчет финансового цикла (в днях), анализ денежного потока, его прогнозирование, определение оптимального уровня денежных средств, составление бюджетов денежных средств и т.п. Значимость такого вида активов, как денежных средств, по мнению Д. Кейнса, определяется тремя основными причинами:

· рутинность – денежные средства используются для выполнения текущих операций; поскольку между входящими и исходящими денежными потоками всегда имеется временной лаг, предприятие вынуждено постоянно держать свободные денежные средства на расчетном счете;

· предосторожность – деятельность предприятия не носит жестко предопределенного характера, поэтому денежные средства необходимы для непредвиденных платежей;

· спекулятивность – денежные средства необходимы по спекулятивным соображениям, поскольку постоянно существует вероятность того, что неожиданно представится возможность выгодного инвестирования .

Понятие «денежный поток предприятия» является агрегированным, включающим в свой состав многочисленные виды этих потоков, обслуживающих хозяйственную деятельность. В целях обеспечения эффективного целенаправленного управления денежными потоками они требуют определенной классификации.

Рассмотрим наиболее распространенные классификации денежных потоков.

1.По масштабам обслуживания хозяйственного процесса выделяются следующие виды денежных потоков:

-денежный поток по предприятию в целом. Это наиболее агрегированный вид денежного потока, который аккумулирует все виды денежных потоков, обслуживающих хозяйственный процесс предприятия в целом;

-денежный поток по отдельным структурным подразделениям (центрам ответственности) предприятия. Такая дифференциация денежного потока предприятия определяет его как самостоятельный объект управления в системе организационно-хозяйственного построения предприятия;

-денежный поток по отдельным хозяйственным операциям. В системе хозяйственного процесса предприятия такой вид денежного потока следует рассматривать как первичный объект самостоятельного управления.

2.По видам хозяйственной деятельности в соответствии с международным стандартом учета выделяют следующие виды денежных потоков:

- денежные потоки по операционной деятельности.

Основные направления притока и оттока денежных средств по основной деятельности

- денежные потоки по инвестиционной деятельности.

Финансово-хозяйственная деятельность предприятия может быть представлена в виде денежного потока, характеризующего доходы и расходы, генерируемые данной деятельностью. Принятие решений, связанных с вложениями капитала, - важный этап в деятельности любого предприятия. Для эффективного использования привлеченных средств и получения максимальной прибыли на вложенный капитал необходим тщательный анализ будущих денежных потоков, связанных с реализацией разработанных операций, планов и проектов.

Оценка денежных потоков осуществляется дисконтными методами с учетом концепции временной стоимости денег.

Задачей финансового менеджера является выбор таких проектов и путей их реализации, которые обеспечат поток денежных средств, имеющих максимальную приведенную стоимость по сравнению с величиной требуемых капиталовложений.

Анализ инвестиционного проекта

Существует несколько методов оценки привлекательности инвестиционных проектов и соответственно несколько основных показателей эффективности генерируемых проектами денежных потоков. Каждый метод в своей основе имеет один и тот же принцип: в результате реализации проекта предприятие должно получить прибыль (должен увеличиться собственный капитал предприятия), при этом различные финансовые показатели характеризуют проект с разных сторон и могут отвечать интересам различных групп лиц, имеющих отношение к данному предприятию (собственников, кредиторов, инвесторов, менеджеров).

Первым этапом анализа эффективности любого инвестиционного проекта - расчет требуемых капитальных вложений и прогноз будущего денежного потока, генерируемого данным проектом.

Базой для расчетов всех показателей эффективности инвестиционных проектов является вычисление чистого потока денежных средств , который определяется как разность текущих доходов (приток) и расходов (отток), связанных с реализацией инвестиционного проекта и измеряемых количеством денежных единиц в единицу времени (денежная единица/ единица времени).

В большинстве случаев вложения капитала происходят в начале реализации проекта на нулевом этапе или в течение нескольких первых периодов, а затем следует приток денежных средств.

С финансовой точки зрения потоки текущих доходов и расходов, а также чистый поток денежных средств полностью характеризуют инвестиционный проект.

Прогнозирование денежного потока

При прогнозировании денежного потока целесообразно осуществлять прогноз данных первого года с разбивкой по месяцам, второго года - по кварталам, а для всех последующих лет - по итоговым годовым значениям. Данная схема является рекомендуемой и на практике должна соответствовать условиям конкретного производства.

Денежный поток, для которого все отрицательные элементы предшествуют положительным, называется стандартным (классическим, нормальным и т. п.). Для нестандартного потока возможно чередование положительного и отрицательного элемента. На практике такие ситуации чаще всего встречаются, когда завершение проекта требует значительных затрат (например, демонтаж оборудования). Могут также потребоваться дополнительные вложения в процессе реализации проекта, связанные с проведением природоохранных мероприятий

Преимущества использования денежных потоков при оценке эффективности финансово-инвестиционной деятельности предприятия:

денежные потоки точно соответствуют теории стоимости денег во времени - базовой концепции финансового менеджмента;

денежные потоки - точно определяемое событие;

использование реальных денежных потоков позволяет избежать проблем, связанных с мемориальным бухгалтерским учетом.

При расчете денежных потоков следует принимать во внимание все те денежные потоки, которые изменяются благодаря данному решению:

изменения величины оборотного капитала;

альтернативные затраты на использование редких ресурсов, которые доступны для фирмы (хотя это не обязательно должно непосредственно, напрямую соответствовать расходам наличных денег).

затраты, связанные с производством (здание, оборудование и оснащение);

изменения поступлений, доходов и платежей;

Не следует принимать во внимание те денежные потоки, которые не изменяются в связи с принятием данного инвестиционного решения:

денежные потоки в прошлом (понесенные затраты);

денежные потоки в форме затрат, которые были бы понесены независимо от того, будет ли реализован инвестиционный проект или нет.

Существует два вида затрат, составляющих общий объем необходимых капвложений .

Непосредственные затраты, необходимые для запуска проекта (строительство зданий, приобретение и монтаж оборудования, вложения в оборотный капитал и т. д.).

Альтернативные издержки. Чаще всего это стоимость используемых помещений или земельных участков, которые могли бы приносить прибыль в другой операции (альтернативный доход), если бы не были заняты для реализации проекта.

При прогнозировании будущего денежного потока нужно иметь в виду, что возмещение затрат, связанных с необходимым увеличением оборотного капитала предприятия (денежная наличность, товарно-материальные запасы или дебиторская задолженность) происходит по окончании проекта и увеличивает положительный денежный поток, относящийся к последнему периоду.

Итоговым результатом каждого периода, формирующим будущий денежный поток, является величина чистой прибыли, увеличенная на сумму начисленной амортизации и начисленных процентов по заемным средствам (проценты уже были учтены при расчете стоимости капитала и не должны считаться дважды).

В общем виде денежный поток, генерируемый инвестиционным проектом, представляет собой последовательность элементов INV t , CF k

INV t - отрицательные величины, соответствующие денежным оттокам (за данный период суммарные расходы по проекту превышают суммарные доходы);

CF k - положительные величины, соответствующие денежным притокам (доходы превышают расходы).

Поскольку планирование будущего денежного потока всегда осуществляется в условиях неопределенности (необходимо прогнозировать будущие цены на сырье и материалы, процентные ставки, налоги , заработную плату, объем реализации и т. д.), желательно для учета фактора риска рассматривать, по крайней мере, три возможных варианта реализации - пессимистический, оптимистический и наиболее реальный. Чем меньше разница в результирующих финансовых показателях по каждому варианту, тем устойчивее данный проект к изменениям внешних условий, тем меньше связанный с проектом риск.

Основные показатели, связанные с оценкой денежного потока

Важный этап в оценке денежных потоков - анализ финансовых возможностей предприятия , итогом которого должна стать величина стоимости капитала предприятия при разных объемах требуемых инвестиций .

Величина WACC является основой принятия финансово-инвестиционных решений, поскольку для увеличения капитала предприятия необходимо выполнение условия: стоимость капитала меньше доходности его вложения .

Величина средневзвешенной стоимости капитала WACC в большинстве случаев выбирается в качестве ставки дисконтирования при оценке будущих денежных потоков. В случае необходимости она может быть скорректирована на показатели возможного риска, связанного с реализацией конкретного проекта и ожидаемого уровня инфляции.

Если расчет показателя WACC связан с трудностями, вызывающими сомнение в достоверности полученного результата (например, при оценке собственного капитала), в качестве ставки дисконтирования можно выбрать величину среднерыночной доходности с поправкой на риск анализируемого проекта.

В некоторых случаях значение дисконтной ставки берут равным показателю ставки рефинансирования Центрального банка.

Период окупаемости инвестиционного проекта

Расчет срока окупаемости вложений часто является первым шагом в процессе принятия решения о привлекательности для предприятия конкретного инвестиционного проекта. Данный метод также может быть использован для быстрой отбраковки неприемлемых с точки зрения ликвидности проектов.

Более всего в расчете этого показателя заинтересованы кредиторы предприятия, для которых скорейшая окупаемость является одной из гарантий возврата предоставленных средств.

В общем случае искомая величина - значение!!DРР??, для которого выполняется!!DРР = min N??, при котором ∑ INV t / (1 + d) t больше или равно ∑ CF k / (1 + d) k , где - ставка дисконтирования.

Критерий принятия решения при использовании метода расчета периода окупаемости может быть сформулирован двумя способами:

проект принимается, если окупаемость в целом имеет место;

проект принимается, если найденное значение DРР лежит в заданных пределах. Этот вариант всегда применяется при анализе проектов, имеющих высокую степень риска.

При выборе проектов из нескольких возможных вариантов предпочтительными будут проекты с меньшим сроком окупаемости .

Очевидно, значение срока окупаемости тем выше, чем больше ставка дисконтирования.

Существенным недостатком данного показателя как критерия привлекательности проекта является игнорирование им положительных величин денежного потока , выходящих за пределы рассчитанного срока. В результате проект, который в целом принес бы больше прибыли предприятию за весь период реализации, может оказаться менее привлекательным по критерию!!DРР?? по сравнению с другим проектом, приносящим гораздо меньшую итоговую прибыль, но быстрее возмещающим первоначальные затраты. (Кстати, данное обстоятельство совершенно не волнует кредиторов предприятия.)

Данный метод также не делает различия между проектами с одинаковым значением!!DРР??, но с различным распределением доходов в пределах рассчитанного срока. Тем самым частично игнорируется принцип временной стоимости денег при выборе наиболее предпочтительного проекта.

Чистый приведенный (дисконтированный) доход

Показатель NPV отражает непосредственное увеличение капитала компании, поэтому для акционеров предприятия он является наиболее значимым. Расчет чистого приведенного дохода осуществляется по следующей формуле:

NPV = ∑ CF k / (1 + d) k - ∑ INV t / (1 + d) t .

Критерием принятия проекта является положительное значение NPV. В случае, когда необходимо сделать выбор из нескольких возможных проектов, предпочтение должно быть отдано проекту с большей величиной чистого приведенного дохода.

При этом необходимо учитывать, что соотношение показателей NPV различных проектов не является инвариантным по отношению к изменению ставки дисконтирования. Проект, являвшийся более предпочтительным по критерию NPV при одном значении ставки, может оказаться менее предпочтительным при другом значении. Из этого также следует, что показатели PP и NPV могут давать противоречивые оценки при выборе наиболее предпочтительного инвестиционного проекта.

Для обоснованного принятия решения и учета возможных изменений ставки (соответствующей обычно стоимости инвестируемого капитала), полезно проанализировать график зависимости NPV от d. Для стандартных денежных потоков кривая NPV является монотонно убывающей, стремящейся с ростом d к отрицательному значению, равному приведенной величине вложенных средств (∑ INV t / (1 + d) t). Угол наклона касательной в заданной точке кривой отражает чувствительность показателя NPV к изменению d. Чем больше угол наклона, тем данный проект рискованней: незначительное изменение рыночной ситуации, влияющее на ставку дисконтирования, может привести к серьезным изменениям в прогнозируемых результатах.

Для проектов, у которых большие доходы приходятся на начальные периоды реализации, возможные изменения чистого приведенного дохода будут меньше (очевидно, такие проекты и менее рискованны, так как отдача вложенных средств происходит быстрее).

При сравнении двух альтернативных проектов целесообразно определить значение барьерной ставки, при которой показатели чистого приведенного дохода двух проектов равны. Разница между используемой ставкой дисконтирования и барьерной ставкой будет представлять собой запас прочности в плане преимущества проекта с большим значением NPV. Если эта разница мала, то ошибка в выборе ставки d может привести к тому, что будет принят к реализации проект, в реальности являющийся для предприятия менее прибыльным.

Внутренняя норма доходности

Внутренняя норма доходности соответствует ставке дисконтирования, при которой текущая стоимость будущего денежного потока совпадает с величиной вложенных средств, т. е. удовлетворяет равенству

∑ CF k / (1 + IRR) k = ∑ INV t / (1 + IRR) t .

Нахождение данного показателя без помощи специальных средств (финансовых калькуляторов, компьютерных программ) в общем случае подразумевает решение уравнения степени n, поэтому является достаточно затруднительным.

Для поиска IRR, соответствующей нормальному денежному потоку, можно использовать графический способ, учитывая, что значение NPV обращается в 0, если ставка дисконтирования совпадает со значением IRR (это легко увидеть, сравнивая формулы для расчета NPV и IRR). На этом факте основан так называемый графический способ определения IRR, которому соответствует следующая формула приближенного вычисления:

IRR = d 1 + NPV 1 (d 2 - d 1 ) / (NPV 1 - NPV 2 ) ,

где d 1 и d 2 - ставки, соответствующие некоторым положительному (NPV 1) и отрицательному (NPV 2) значениям чистого приведенного дохода. Чем меньше интервал d 1 - d 2 , тем точнее полученный результат. При практических вычислениях можно считать разницу в 5 процентных пунктов достаточной для получения достаточно точного значения величины IRR.

Критерием принятия инвестиционного проекта является превышение показателя IRR выбранной ставки дисконтирования. При сравнении нескольких проектов более предпочтительными будут проекты с большими значениями IRR.

В случае нормального (стандартного) денежного потока условие IRR > d выполняется одновременно с условием NPV > 0. Принятие решения по критериям NPV и IRR дает одинаковые результаты, если рассматривается вопрос о возможности реализации единственного проекта. Если сравнивается несколько различных проектов, данные критерии могут дать противоречивые результаты. Считается, что в этом случае приоритетным будет показатель чистого приведенного дохода, поскольку, отражая увеличение собственного капитала предприятия, более отвечает интересам акционеров.

Модифицированная внутренняя норма доходности

Для нестандартных денежных потоков решение уравнения, соответствующего определению внутренней нормы доходности, в подавляющем большинстве случаев (возможны нестандартные потоки с единственным значением IRR) дает несколько положительных корней, т. е. несколько возможных значений показателя IRR. При этом критерий IRR > d не работает: величина IRR может превышать используемую ставку дисконтирования, а рассматриваемый проект оказывается убыточным.

Для решения данной проблемы в случае нестандартных денежных потоков рассчитывают аналог IRR - модифицированную внутреннюю норму доходности MIRR (она может быть рассчитана и для проектов, генерирующих стандартные денежные потоки).

MIRR представляет собой процентную ставку, при наращении по которой в течение срока реализации проекта n общей суммы всех дисконтированных на начальный момент вложений получается величина, равная сумме всех притоков денежных средств, наращенных по той же ставке d на момент окончания реализации проекта:

(1 + MIRR) n ∑ INV / (1 + d) t = ∑ CF k (1 + d) n-k .

Критерий принятия решения MIRR > d. Результат всегда согласуется с критерием NPV и может применяться для оценки как стандартных, так и нестандартных денежных потоков.

Норма рентабельности и индекс рентабельности

Рентабельность - важный показатель эффективности инвестиций, поскольку он отражает соотношение затрат и доходов, показывая величину полученного дохода на каждую единицу (рубль, доллар и т. д.) вложенных средств.

Р = NPV / INV · 100%.

Индекс рентабельности (коэффициент рентабельности) PI - отношение приведенной стоимости проекта к затратам, показывает, во сколько раз увеличится вложенный капитал в ходе реализации проекта:

PI = [∑ CF k / (1 + d) k ] / INV = P / 100% + 1.

Критерием принятия положительного решения при использовании показателей рентабельности является соотношение Р > 0 или, что то же самое, PI > 1. Из нескольких проектов предпочтительнее те, где показатели рентабельности выше.

Критерий рентабельности может давать результаты, противоречащие критерию чистого приведенного дохода, если рассматриваются проекты с разными объемами вложенного капитала. При принятии решения нужно учитывать финансово-инвестиционные возможности предприятия, а также то соображение, что показатель NPV больше отвечает интересам акционеров в плане увеличения их капитала.

При этом необходим учет влияния рассматриваемых проектов друг на друга, если некоторые из них могут быть приняты к реализации одновременно и на проекты уже реализуемые предприятием. Например, открытие нового производства может повлечь за собой сокращение объема продаж ранее производимой продукции. Два проекта, реализуемые одновременно, могут дать результат и больший (эффект синергии) и меньший, чем в случае отдельной реализации.

Подводя итоги анализа основных показателей эффективности денежного потока, можно выделить следующие важные моменты.

Достоинства метода РР (простой метод расчета срока окупаемости):

простота расчетов;

учет ликвидности проекта.

Отсекая наиболее сомнительные и рискованные проекты, в которых основные денежные потоки приходятся на конец периода, метод РР используется как простой метод оценки риска инвестирования.

Он удобен для небольших фирм с незначительным денежным оборотом, а также для экспресс-анализа проектов в условиях нехватки ресурсов.

Недостатки метода РР:

выбор барьерной величины срока окупаемости может быть субъективен;

не учитывается доходность проекта за пределами срока окупаемости. Метод не может применяться при сравнении вариантов с одинаковыми периодами окупаемости, но различными сроками жизни;

не учитывается временная стоимость денег;

не годится для оценки проектов, связанных с принципиально новыми продуктами;

точность расчетов по такому методу в большей степени зависит от частоты разбиения срока жизни проекта на интервалы планирования.

Преимущества метода DPP:

учитывает временной аспект стоимости денег, дает более длительный срок окупаемости инвестиций, чем РР, и принимает во внимание большее количество денежных потоков от капиталовложений;

имеет четкий критерий приемлемости проектов. При использовании DPР проект принимается, если он окупает себя в течение своего срока жизни;

учитывается ликвидность проекта.

Метод лучше всего использовать для быстрой отбраковки низколиквидных и высокорискованных проектов в условиях высокого уровня инфляции.

Недостатки метода DPP:

не принимает в расчет все денежные потоки, поступающие после завершения срока осуществления проекта. Но, так как DPP всегда больше РР, то DPP исключает меньшее количество этих денежных поступлений.

Преимущества метода NPV:

ориентирован на увеличение благосостояния инвесторов, поэтому полностью согласуется с основной целью финансового менеджмента;

учитывает временную стоимость денег.

Недостатки метода NPV:

с различными первоначальными издержками при одинаковой величине чистых настоящих;

с большей чистой настоящей стоимостью и длительным периодом окупаемости и проектов с меньшей чистой настоящей стоимостью и коротким периодом окупаемости;

трудно объективно оценить требуемую норму прибыли. Ее выбор является решающим моментом в анализе NPV, так как она определяет относительную ценность денежных потоков, приходящихся на разные периоды времени. Ставка, используемая при оценке NPV, должна отражать требуемую норму прибыли с учетом риска;

сложно оценить такие неопределенные параметры, как моральный и физический износ основного капитала; изменения в деятельности организации. Это может привести к неправильной оценке срока службы основных средств;

величина NPV не адекватно отражает результат при сравнении проектов:

может давать противоречивые результаты с другими показателями денежных потоков.

Метод наиболее часто используется при одобрении или отказе от единственного инвестиционного проекта. Применяется также при анализе проектов с неравномерными денежными потоками для оценки величины внутренней нормы доходности проекта.

Преимущества метода IRR:

объективность, информативность, независимость oт абсолютного размера инвестиций;

дает оценку относительной прибыльности проекта;

легко может быть приспособлен для сравнения проектов с различными уровнями риска: проекты с большим уровнем риска должны иметь большую внутреннюю норму доходности;

не зависит от выбранной ставки дисконтирования.

Недостатки метода IRR:

сложность расчетов;

возможная субъективность выбора нормативной доходности;

большая зависимость от точности оценки будущих денежных потоков;

подразумевает обязательное реинвестирование всех полученных доходов, под ставку, равную IRR, на срок до окончания реализации проекта;

не применим для оценки нестандартных денежных потоков.

Наиболее часто используемый метод в силу наглядности получаемых результатов и возможности их сравнения с величиной доходности различных рыночных финансовых инструментов часто применяется в сочетании с методом срока окупаемости

Преимущества метода МIRR:

дает более объективную оценку доходности инвестиций;

реже вступает в противоречие с критерием NPV;

Недостатки метода МIRR:

зависит от ставки дисконтирования.

Метод MIRR используется в тех же случаях, что и метод IRR при наличии неравномерных (нестандартных) денежных потоков, вызывающих проблему множественности IRR.

Преимущества метода P и PI:

единственный из всех показателей отражает соотношение доходов и затрат;

дает объективную оценку рентабельности проекта;

применим для оценки любых денежных потоков.

Недостатки метода P и PI:

может давать противоречивые результаты с другими показателями.

Метод используется в случае, когда метод окупаемости и метод NPV (IRR) дают противоречивые результаты, а также, если для инвесторов имеет важное значение величина первоначальных вложений.

Анализ критериев эффективности инвестиционных проектов. Сравнение NPV и IRR.

Если критерии NPV и IRR применяются к такому одиночному проекту, в котором после первоначальных денежных затрат имеют место только поступления наличных денег, то результаты, получаемые с помощью обоих методов, согласуются друг с другом и ведут к принятию идентичных решений.

Для проектов с другими календарными графиками денежных потоков значение внутренней ставки доходности IRR может быть следующим:

у проекта, в котором нет расхода наличных денег, всегда имеет место положительное значение NPV; в связи с этим в проекте нет IRR (где NPV = 0). В данном случае следует отказаться от IRR и использовать NPV. Поскольку NPV > 0, данный проект следует принять;

у проекта, в котором нет поступления наличных денег, всегда отрицательное значение NPV, и в таком проекте нет IRR. В данном случае следует отказаться от IRR и использовать NPV; поскольку NPV < 0, то данный проект следует отвергнуть;

отсутствие IRR:

противоположное IRR. Проект, в котором сначала имеет место поступление наличных денег, а затем их расходование, обладает таким значением IRR, которое никогда не согласуется с NPV (низкая ставка IRR и положительное значение NPV будут наблюдаться одновременно);

несколько IRR. Проект, в котором попеременно имеют место случаи поступления, а затем расходования наличных денег, будет обладать столькими значениями внутренней ставки доходности, сколько перемен направления потоков наличных денег произойдет.

3. Ранжирование проектов необходимо, если:

проекты являются альтернативными, чтобы иметь возможность выбрать один из них;

величина капитала ограничена, и фирма не в состоянии собрать достаточное количество капитала для реализации всех хороших проектов;

отсутствует согласие между NPV и IRR. В случае применения одновременно двух методов: NPV и IRR, часто возникает разное ранжирование.

Причины несоответствия результатов по методам IRR и NPV по нескольким проектам

Время выполнения проекта - те проекты, которые реализуются в течение длительного времени, могут обладать низкой внутренней ставкой доходности, но со временем их чистая текущая стоимость может оказаться выше, чем у краткосрочных проектов с высокой ставкой доходности.

Выбор между IRR и NPV:

если пользоваться в качестве критерия выбора инвестиционного проекта методом NPV, то он ведет к максимизации количества наличных денег, что эквивалентно максимизации стоимости. Если цель фирмы именно в этом, то следует использовать метод чистой текущей стоимости;

если пользоваться в качестве критерия выбора методом IRR, то он ведет к максимизации процентного показателя роста фирмы. Когда целью фирмы является рост ее стоимости, наиболее важной характеристикой инвестиционных проектов становится степень отдачи, возможность заработать наличные деньги для их реинвестирования.

Оценка денежных потоков разной продолжительности

В случаях, когда возникает сомнение в корректности сравнения с использованием рассмотренных показателей проектов с разными сроками реализации, можно прибегнуть к одному из следующих методов.

Метод цепного повтора

При использовании этого метода находят наименьшее общее кратное сроков реализациииоцениваемых проектов. Строят новые денежные потоки, получаемые в результате нескольких реализаций проектов, предполагая, что затраты и доходы сохранятся на прежнем уровне. Использование данного метода на практике может быть связано со сложными расчетами, если рассматривается несколько проектов и для совпадения всех сроков каждый нужно будет повторить по несколько раз.

Проанализировать потенциальную эффективность инвестиционных проектов и финансово-хозяйственную деятельность фирмы или предприятия можно, изучив информацию о движении в них денег. Важно понимать структуру денежных потоков, их величину и направленность, распределение во времени. Для того чтобы провести такой анализ, нужно знать, как рассчитать денежный поток.

Перед тем, как рисковать своими деньгами и принять решение инвестировать в любое начинание, предполагающее получение прибыли, бизнесмен должен знать, какие денежные потоки оно способно генерировать. Бизнес-план должен содержать в себе информацию об ожидаемых затратах и поступлениях.

Анализ обычно состоит из двух этапов:

- расчет необходимых для реализации инициативы капитальных вложений и прогнозирование денежных потоков (cash flow, или кэш фло), которые будет генерировать проект;

- определение чистой текущей стоимости, представляющей собой разницу между притоком и оттоком денежных средств.

Чаще всего вложение (отток) происходит на стартовом этапе проекта и в течение непродолжительного начального периода, после чего начинается приток средств. Для организации четко управляемой структуры денежный поток рассчитывается следующим образом:

- в первый год реализации – помесячно;

- во второй год – поквартально;

- в третий и последующие годы – по итогам года.

Зачастую специалисты рассматривают cash flow как стандартный и нестандартный:

- В стандартном сначала производятся все затраты, после чего начинаются поступления от деятельности предприятия;

- В нестандартном отрицательные и положительные показатели могут чередоваться. Как пример, можно взять предприятие, после окончания жизненного цикла которого согласно нормам законодательства необходимо провести ряд природоохранных мероприятий (рекультивация земли после завершения добычи полезных ископаемых из карьера и пр.).

В зависимости от вида хозяйственной деятельности фирмы выделяют три основных вида кеш фло:

- Операционный (основной). Он напрямую связан с работой предприятия. В нем в качестве притока средств выступает основная деятельность компании (реализация услуг и товаров), отток же происходит в основном поставщикам сырья, оборудования, комплектующих, энергоносителей, полуфабрикатов, то есть всего того, без чего деятельность предприятия невозможна.

- Инвестиционный . Он основан на операциях с долгосрочными активами и получении прибыли от предыдущих вложений. Притоком здесь является получение процентов или дивидендов, а оттоком – покупка акций и облигаций с перспективой получения прибыли позже, приобретение нематериальных активов (авторских прав, лицензий, права на пользование земельными ресурсами).

- Финансовый . Характеризует деятельность собственников и менеджмента на увеличение капитала фирмы для решения задач ее развития. Приток – средства от продажи ценных бумаг и получение долгосрочных или краткосрочных кредитов, отток – деньги на погашение взятых кредитов, выплата акционерам причитающихся им дивидендов.

Чтобы правильно посчитать денежный поток фирмы, необходимо учитывать все возможные факторы влияния на него, в частности, не забывать о динамике изменения стоимости денег во временной перспективе, т.е. дисконтировать. Причем, если проект краткосрочный (несколько недель или месяцев), то приведением будущих доходов к текущему моменту можно пренебречь. Если речь идет о начинаниях с жизненным циклом более года, то дисконтирование является основным условием анализа.

Определение величины денежного потока

Ключевым показателем, по которому рассчитываются перспективы предложенной на рассмотрение инициативы, является текущая стоимость, или (англ. Net Cash Flow, NCF). Это разница между положительным и отрицательным потоками в течение определенного отрезка времени. Формула расчета выглядит так:

- CI – поток входящий с положительным знаком (Cash Inflow);

- CO – поток исходящий с отрицательным знаком (Cash Outflow);

- n – число притоков и оттоков.

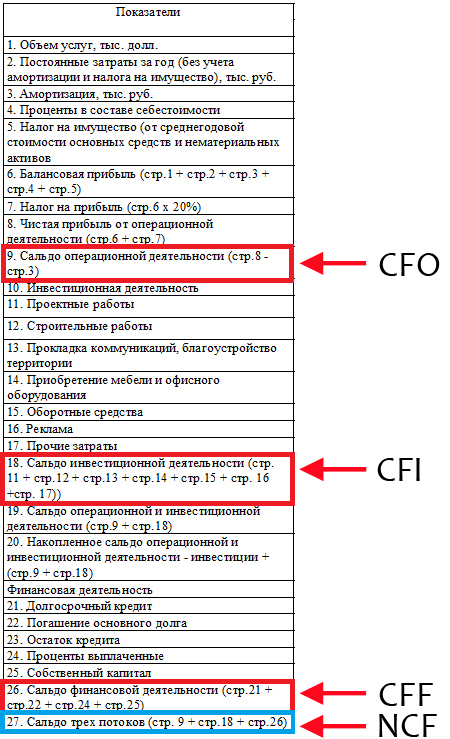

Если вести речь о суммарном показателе компании, то необходимо рассматривать его денежный поток как сумму трех основных видов поступлений денежных средств: основного, финансового и инвестиционного. В этом случае формулу можно изобразить так:

в ней указаны финансовые потоки:

- CFO – операционный;

- CFF – финансовый;

- CFI – инвестиционный.

Вычисление величины текущей стоимости можно производить двумя методами: прямым и косвенным:

- Прямой метод принят при бюджетном планировании внутрифирменном. Он основан на выручке от реализации товара. Его формула также учитывает также иные поступления и расходы на операционную деятельность, налоги и др. Недостатком метода является то, что по нему нельзя увидеть взаимосвязь между изменениями объемов средств с полученной прибылью.

- Косвенный метод более предпочтителен, поскольку он позволяет проанализировать ситуацию глубже. Он дает возможность провести коррекцию показателя с учетом операций, не носящих денежного характера. При этом он может свидетельствовать о том, что текущая стоимость успешного предприятия может быть как больше, так и меньше прибыли за определенный период. Например, приобретение дополнительного оборудования уменьшает кэш фло относительно размера прибыли, а получение займа, наоборот, увеличивает.

Разница между прибылью и денежным потоком состоит в таких нюансах:

- прибыль показывает объем чистого дохода за квартал, год или месяц, этот показатель не всегда аналогичен Cash Flow;

- при вычислении прибыли не принимаются во внимание некоторые операции, учитываемые при расчете перемещений денежных средств (погашение займов, получение дотаций, инвестиций или кредитов);

- отдельные затраты начисляются и влияют на прибыль, но не становятся причиной реальных денежных трат (ожидаемые расходы, амортизация).

Показатель величины потока денег используется представителями бизнеса для оценки эффективности начинания. Если NCF выше нуля, то он будет принят инвесторами, как доходный, если равен нулю или ниже него, то будет отклонен как такой, который не сможет увеличить стоимость. Если нужно сделать выбор из двух схожих проектов предпочтение отдается тому, у которого NFC больше.

Примеры расчета денежного потока

Рассмотрим пример расчета потока денежных средств предприятия за один календарный месяц. Исходные данные распределены по видам деятельности.

Основная:

- поступления от реализации продукции – 450 тыс. рублей;

- расходы на материалы и сырье – (-) 120 тыс.;

- заработная плата сотрудников – (-) 45 тыс.;

- общие расходы – (-) 7 тыс.;

- налоги и сборы – (-) 36 тыс.;

- выплаты за кредит (проценты) – (-) 9 тыс.;

- прирост капитала оборотного – (-) 5 тыс.

Итого по основной деятельности – 228 тысяч рублей.

Инвестиционная:

- вложения в земельный участок – (-) 160 тыс.;

- инвестиции в активы (покупка оборудования) – (-) 50 тыс.;

- вложения в нематериальные активы (лицензия) – (-) 12 тыс.

Итого по инвестиционной деятельности – (-) 222 тысячи рублей.

Финансовая:

- оформление банковского кредита кратковременного – 100 тыс.;

- возврат ранее взятого кредита – (-) 50 тыс.;

- платежи за лизинг оборудования – (-) 15 тыс.;

- дивидендные выплаты – (-) 20 тыс.

Итого по финансовой деятельности – 15 тысяч рублей.

Следовательно, по формуле получаем требуемый результат:

NCF = 228 – 222 + 15 = 21 тысяча рублей.

Наш пример показывает, что поток денег за месяц имеет положительное значение, значит, проект дает определенный позитивный эффект, хотя и не очень большой. При этом нужно обратить внимание на то, что в данном месяце было произведено погашение кредита, уплата за земельный участок, закуплено оборудование, выплачены дивиденды акционерам. Чтобы не допустить проблем с оплатой счетов и выйти в плюс, пришлось взять кратковременный кредит в банке.

Рассмотрим другой пример расчета Net Cash Flow. Здесь все потоки фирмы учтены как притоки и оттоки денег без разбивки на виды деятельности.

Поступления (в тыс. руб.):

- от продажи товаров – 300;

- проценты от сделанных ранее вложений – 25;

- прочие доходы – 8;

- от реализации имущества – 14;

- банковский кредит – 200.

Итого поступлений – 547 тысяч рублей.

Затраты (в тыс. руб.):

- на оплату услуг, товаров, работ – 110;

- на заработную плату – 60;

- на сборы и налоги – 40;

- на выплату банковского процента по займу – 11;

- на приобретение нематериальных активов и основных средств – 50;

- на погашение кредита – 100.

Итого затрат – 371 тысяча рублей.

Таким образом, получаем в итоге:

NCF = 547 – 371 = 176 тысяч рублей.

Однако наш второй пример является свидетельством довольно поверхностного подхода к финансовому анализу состояния предприятия. Учет всегда должен вестись в разрезе видов деятельности, опираясь на данные управленческого и аналитического учета, журналов-ордеров, главной книги.

Опытные финансисты и менеджеры советуют: чтобы четко контролировать движение средств, менеджменту предприятия следует постоянно контролировать приток средств от операционной деятельности, изучая график продаж с разбивкой по клиентам и по каждому виду выпускаемой продукции.

Из множества расходных статей можно выделить 5-7 наиболее затратных и отслеживать их в оперативном режиме. Слишком детализировать отчет по статьям затрат нецелесообразно, поскольку динамично меняющиеся малые величины трудно поддаются анализу и могут привести к неверному результату. К тому же, возникают проблемы с регулярным обновлением информации по каждой статье и сопоставлением их с данными бухгалтерского учета.

Базовым понятием в доходном подходе являются чистые денежные поступления или чистые денежные потоки, определяемые как разница между притоком и оттоком денежных средств за определенный период времени.

Применяя метод дисконтированного денежного потока, можно оперировать в расчетах либо, так называемым "денежным потоком для собственного капитала", либо "денежным потоком для всего инвестированного капитала".

При оценке ООО "Битум" была применена модель денежного потока для собственного капитала. При использовании данной модели рассчитывается стоимость собственного капитала компании. Денежный поток для собственного капитала определяется по следующей схеме:

чистая прибыль после уплаты налогов

Амортизационные отчисления

Увеличение долгосрочной задолженности

+ (-) уменьшение (прирост) собственного оборотного капитала

+ (-) уменьшение (прирост) инвестиций в основные средства

Уменьшение долгосрочной задолженности

___________________________________

Денежный поток

Денежный поток рассчитывается на номинальной основе, т.е. в текущих ценах.

Финансовый цикл предприятия вычисляется по формуле:

Ф ц = О д.з. + О з. - О к.з.

где Ф ц - финансовый цикл;

О д.з. - оборачиваемость дебиторской задолженности;

О з. - оборачиваемость запасов;

О к.з. - оборачиваемость кредиторской задолженности.

Так как в нашем случае мы предполагаем, что взаимозачеты предприятия будут вестись своевременно, дебиторская и кредиторская задолженности взаимопогашаются. Следовательно, финансовый цикл будет зависеть от оборачиваемости запасов предприятия. Оборачиваемость запасов включает в себя оборачиваемость сырья и материалов, малоценных и быстроизнашиваемых товаров, готовой продукции, отгруженных товаров, прочих товаров и материалов. Оборачиваемость запасов также включает в себя оборачиваемость сырья и материалов, малоценных и быстроизнашиваемых товаров, готовой продукции, отгруженных товаров, прочих товаров и материалов. Оборачиваемость запасов также включает в себя НДС по приобретенным ценностям. Это все отражено в строках 210 и 220 формы 1 балансового отчета действующего предприятия. Отсюда период оборачиваемости запасов вычисляется по формуле:

где З ср – среднее значение запасов за начальный и конечный период (стр.210 формы 1 баланса);

НДС ср – среднее значение НДС по приобретенным ценностям за начальный и конечный период (стр. 220 формы 1 баланса);

В ср – среднее значение выручки за начальный и конечный период (стр. 010 формы 2 баланса);

360 – количество дней в периоде.

Вычисляя по данной формуле, получаем значения периодов оборачиваемости запасов за 2001, 2002 и 2003 годы. Они составляют 42, 64 и 104 дней соответственно.

Средний период оборачиваемости запасов за эти три года равен:

П об.з. = (42+64+104)/3 = 70 дней

Исходя из этого, вычисляем потребность предприятия в оборотных средствах (требуемый оборотный капитал):

где К тр.об. – требуемый оборотный капитал,

360 – количество дней в периоде.

Таким образом, и прирост оборотного капитала будет рассчитываться как процент (19,4%) от разницы выручки от реализации между соседними интервалами.

В расчете денежного потока первого прогнозного года учтено погашение кредита.

На следующем этапе использования метода дисконтируемых будущих денежных потоков рассчитывается суммарная величина доходов, которые можно получить в постпрогнозный период. Величину доходов в постпрогнозный периоде мы рассчитывали по модели Гордона, которая выглядит следующим образом:

V – суммарная величина дохода в постпрогнозный период;

D – денежный поток, который может быть в начале третьего года;

r – ставка дисконта для собственного капитала (0,42);

R – ожидаемые долгосрочные стабильные темпы роста денежного потока, в нашем случае, равные 5%.

Модель Гордона основана на прогнозе получения стабильных доходов в остаточный период.

При проведении процедуры дисконтирования необходимо учитывать, как денежные потоки поступают во времени (в начале каждого периода, в конце каждого периода, равномерно в течение года).

В наших расчетах принято, что предприятие получает доходы и проводит расчеты равномерно в течение года. Таким образом, дисконтирование денежных потоков произведено для середины периода по следующей формуле:

PV – текущая стоимость будущих доходов;

r – ставка дисконта;

n – число периодов.

Разберем виды денежных потоков предприятия: экономический смысл показателей – чистый денежный поток (NCF) и свободный денежный поток, их формулу построения и практические примеры расчета.

Чистый денежный поток. Экономический смысл

Чистый денежный поток (англ. Net Cash Flow, Net Value, NCF, текущая стоимость ) – является ключевым показателем инвестиционного анализа и показывает разницу между положительным и отрицательным денежным потоком за выбранный промежуток времени. Данный показатель определяет финансовое состояние предприятие и способность предприятия повышать свою стоимость и инвестиционную привлекательность. Чистый денежный поток представляет собой сумму денежного потока от операционной, финансовой и инвестиционной деятельности предприятия.

Потребители показателя чистого денежного потока

Чистый денежный поток используется инвесторами, собственниками и кредиторами для оценки эффективности вложения в инвестиционный проект/предприятие. Значение показателя чистого денежного потока используется в оценке стоимости предприятии или инвестиционного проекта. Так как инвестиционные проекты могут иметь продолжительный срок реализации, то все будущие денежные потоки приводят к стоимости в настоящий момент времени (дисконтируют), в результате получается показатель NPV (Net Present Value ). Если проект краткосрочный, то при расчете стоимости проекта на основе денежных потоков дисконтированием можно пренебречь.

Оценка значений показателя NCF

Чем выше значение чистого денежного потока, тем более инвестиционно привлекателен проект в глазах инвестора и кредитора.

Формула расчета чистого денежного потока

Рассмотрим две формулы расчета чистого денежного потока. Так чистый денежный поток рассчитывается как сумма всех денежных потоков и оттоков предприятия. И общую формулу можно представить в виде:

NCF – чистый денежный поток;

CI (Cash Inflow ) – входящий денежный поток, имеющий положительный знак;

CO (Cash Outflow ) – исходящий денежный поток с отрицательным знаком;

n – количество периодов оценки денежных потоков.

Распишем более подробно чистый денежный поток по видам деятельности предприятия в результате формула примет следующий вид:

![]() где:

где:

NCF – чистый денежный поток;

CFO – денежный поток от операционной деятельности;

CFF – денежный поток от финансовой деятельности;

Пример расчет чистого денежного потока

Разберем на практике пример расчета чистого денежного потока. На рисунке ниже показан способ формирования денежных потоков от операционной деятельности, финансовой и инвестиционной.

Виды денежных потоков предприятия

Все денежные потоки предприятия, которые формируют чистый денежный поток, можно разделить на несколько групп. Так в зависимости цели использования оценщиком выделяют следующие виды денежных потоков предприятия:

- FCFF – свободный денежный поток фирмы (активов). Используется в моделях оценки стоимости инвесторами и кредиторами;

- FCFE – свободный денежный поток от капитала. Используется в моделях оценки стоимости акционерами и собственниками предприятия.

Свободный денежный поток фирмы и капитала FCFF, FCFE

А. Дамодаран выделяет два вида свободных денежных потоков предприятия:

- Свободный денежный поток фирмы (Free Cash Flow to Firm, FCFF, FCF ) – денежный поток предприятия от ее операционной деятельности за исключением инвестиций в основной капитал. Свободный денежный поток фирмы зачастую называют просто свободный денежный поток, т.е. FCF = FCFF. Данный вид денежного потока показывает: сколько остается денежных средств у предприятия после вложения в капитальные активы. Данный поток создается активами предприятия и поэтому в практике его называют свободным денежным потоком от активов. FCFF используется инвесторами компании.

- Свободный денежный поток на собственный капитал (Free Cash Flow to Equity, FCFE ) – денежный поток предприятия только от собственного капитала предприятия. Данный денежный поток, как правило, используется акционерами компании.

Свободный денежный поток фирмы (FCFF) используется для оценки стоимости предприятия, тогда как свободный денежный поток на капитал (FCFE) используется для оценки акционерной стоимости. Главное отличие заключается в том, что FCFF оценивает все денежные потоки как собственного, так и заемного капитала, а FCFE оценивает денежные потоки только от собственного капитала.

Формула расчета свободного денежного потока фирмы (FCFF)

EBIT (Earnings Before Interest and Taxes ) – прибыль до уплаты налогов и процентов;

СNWC (Change in Net Working Capital ) – изменение оборотного капитала, деньги потраченные на приобретение новых активов;

Capital Expenditure ) .

Дж. Инглиш (2001 г.) предлагает вариацию формулы свободного денежного потока фирмы, которая выглядит следующим образом:

CFO (C ash Flow from Operations) – денежный поток от операционной деятельности предприятия;

Interest expensive – процентные расходы;

Tax – процентная ставка налога на прибыль;

CFI – денежный поток от инвестиционной деятельности.

Формула расчета свободного денежного потока от капитала (FCFE )

Формула оцени свободного денежного потока капитала имеет следующий вид:

NI (Net Income ) – чистая прибыль предприятия;

DA – амортизация материальных и нематериальных активов;

∆WCR – чистые капитальные затраты, которые также называются Capex (Capital Expenditure );

Investment – размер осуществляемых инвестиций;

Net borrowing – разница между погашенными и полученными кредитами.

Использование денежных потоков в различных методах оценки инвестиционного проекта

Денежные потоки используются в инвестиционном анализе для оценки различных показателей эффективности проекта. Рассмотрим основные три группы методов, которые строятся на любых видах денежных потоков (CF):

- Статистические методы оценки инвестиционных проектов

- Срок окупаемости инвестиционного проекта (PP, Payback Period)

- Рентабельность инвестиционного проекта (ARR, Accounting Rate of Return)

- Текущая стоимость (NV, Net Value )

- Динамические методы оценки инвестиционных проектов

- Чистый дисконтированный доход (NPV, Net Present Value)

- Внутренняя норма прибыли (IRR, Internal Rate of Return)

- Индекс прибыльности (PI, Profitability index)

- Эквивалент ежегодной ренты (NUS, Net Uniform Series )

- Чистая норма доходности (NRR, Net Rate of Return )

- Чистая будущая стоимость (NFV, Net Future Value )

- Дисконтированный срок окупаемости (DPP, Discounted Payback Period)

- Методы учитывающие дисконтирование и реинвестирование

- Модифицированная чистая норма рентабельности (MNPV, Modified Net Rate of Return )

- Модифицированная норма прибыли (MIRR, Modified Internal Rate of Return )

- Модифицированный чистый дисконтированный доход (MNPV, Modified Present Value )

Во всех данных моделях оценки результативности проекта в основе лежат денежные потоки, на основе которых делается выводы о степени эффективности проекта. Как правило, инвесторы используют свободные денежные потоки фирмы (активов) для оценки данных коэффициентов. Включение в формулы расчета свободных денежных потоков от собственного капитала позволяет сделать акцент на оценку привлекательности проекта/предприятия для акционеров.

Резюме

В данной статье мы рассмотрели экономический смысл чистого денежного потока (NCF), показали, что данный показатель позволяет судить о степени инвестиционной привлекательности проекта. Рассмотрели различные подходы в расчете свободных денежных потоков, которые позволяет сделать акцент на оценку, как для инвесторов, так и для акционеров предприятия. Повышайте точность оценки инвестиционных проектов, с вами был Иван Жданов.