Это красивое и привлекательное название зашифровывает под собой важный бизнес-показатель, отвечающий на ключевой вопрос: «Где деньги?». В этой статье мы подробнее расшифруем составляющие этого показателя, выведем формулу его расчета и обоснуем метод, основанный на оценке чистых денежных потоков.

Что такое чистый денежный поток (ЧДП)

Этот термин пришел из английского языка. В оригинале его название звучит как Net Cash Flow, принято сокращение NCF. В специальной литературе иногда используется обозначение Net Value – «текущая стоимость».

Денежным потоком называют движение денежных средств в организации: поступление и выбытие финансов и их эквивалентов. Поступающие средства формируют положительный денежный поток (англ. Cash Inflow, аббревиатура CI), выбывающие – отрицательный, или отток (Cash Outflow, СО). Когда же он будет считаться «чистым»?

ОПРЕДЕЛЕНИЕ. Если взять определенный временной промежуток и проследить приток и отток денег в этот период, сложив положительные и отрицательные потоки, то полученная величина и составит чистый денежный поток , то есть разницу между притоком и оттоком средств.

Это ключевая позиция инвестиционного анализа, по которой можно определить:

- привлекательность организации для потенциальных инвесторов (экономическая эффективность инвестиционного проекта);

- текущее финансовое положение;

- способность организации увеличивать свою стоимость.

Составляющие чистого денежного потока

Предприятие ведет различные виды деятельности, требующие оттока средств и доставляющие приток. Каждый вид деятельности «несет» свой денежный поток. Для определения ЧДП учитываются:

- операционная – поток ОСF;

- финансовая – FCF;

- инвестиционная – ICF.

В операционный денежный поток входят:

- средства, уплаченные покупателями товаров или услуг;

- деньги, выплаченные поставщикам;

- зарплатные выплаты;

- соцвзносы;

- платежи за аренду;

- поддержание операционной деятельности.

В финансовый денежный поток включают:

- получение и возврат кредитов и займов;

- проценты по кредитам и займам;

- выплату и получение дивидендов;

- другие платежи по распределению прибыли.

Инвестиционный денежный поток включает в себя:

- вознаграждение поставщикам и подрядчикам за внеоборотные средства;

- оплату за доставку и монтаж внеоборотных средств;

- проценты по кредитам за внеоборотные средства;

- выдачу и погашение различных финансовых активов (облигаций и т.п.).

ОБРАТИТЕ ВНИМАНИЕ! Иногда те или иные поступления либо выплаты можно отнести к разным денежным потокам. Например, если кредит взят на обеспечение текущего бизнеса, его следует отнести к FCF, а если его целевое назначение – новое бизнес-направление, это уже ICF. Всегда следует учитывать конкретную ситуацию.

Формулы чистого денежного потока

Общая формула расчета ЧДП может быть представлена в следующем виде:

ЧДП = CI – СО , где:

- CI – входящий поток;

- СО – исходящий поток.

Если учитывать группировку платежей по отчетным временным периодам, формула примет такой вид:

ЧДП = (CI 1 – СО 1) + (CI 2 – СО 2) + … +(CI N – СО N ).

В обобщенном виде формулу можно представить так:

ЧДП = i=1 n ( CI i – CO i ), где:

- CI – входящий поток;

- СО – исходящий поток;

- n – число оценки денежных потоков.

Можно представить ЧДП как совокупность потоков от разных видов деятельности организации: операционной, финансовой и инвестиционной):

ЧДП = (CI – СО) ОСF + (CI – СО) FCF + (CI – СО) ICF .

Это деление имеет важный смысл: финальный результат не покажет, в какой из видов деятельности как повлиял на итоговый поток, какие именно процессы оказали это влияние и каковы тенденции.

Методы расчета ЧДП

Метод расчета выбирается исходя из цели, а также из полноты отчетных данных. Пользователи выбирают между прямым и косвенным расчетом ЧДП. В обоих случаях важно разделять потоки по видам деятельности.

Прямой метод расчета ЧДП

Он опирается на учет движения средств на счетах организации, отраженные на бухгалтерских счетах, в Главной книге, журналов-ордеров отдельно по каждому виду деятельности. Главный показатель – реализационная выручка предприятия.

Прямой метод позволяет быстро отслеживать притоки и оттоки средств организации, контролировать ликвидность активов, платежеспособность.

К СВЕДЕНИЮ! Это метод применяется для формы отчетности о движении денежных средств, разработанной Министерством финансов РФ и утвержденной приказом №4Н от 13 января 2000 г. №4Н «О формах бухгалтерской отчетности организаций».

Для расчета ЧДП этим методом нужно сложить положительные потоки (выручку, прочие поступления) и вычесть из них затраты, налоговые платежи и прочие отрицательные потоки.

Прямой метод, к сожалению, не позволяет увязать итоговый финансовый результат (чистую прибыль) с изменениями денежных активов.

Косвенный метод расчета ЧДП

Данный метод, в отличие от прямого, показывает связь денежных потоков и финансового итога.

Чистая прибыль – это не совсем то же самое, что прирост денежного потока. Более углубленное изучение говорит, что прибыль может быть как меньше ЧДП, так и превышать его. Например, в анализируемый период приобрели новое оборудование, то есть увеличили затраты, что приведет к увеличению прибыли не в этом, а только в следующих периодах. Взяли кредит – денежный поток возрос, но чистая прибыль не увеличится. Главные отличия ЧДП от чистой прибыли приведены в таблице 1.

Табл. 1 Разница между чистым денежным потоком и чистой прибылью

| № | ЧДП | Чистая прибыль |

|---|---|---|

| 1. | Движение денег в реальном временном режиме | Сумма денег в итоге отчетного периода |

| 2. | Показывает реальное поступление средств за определенный промежуток времени (отчетный период) | Показывает доход за этот временной период |

| 3. | Учитывает все поступления средств | Не учитывает ряд денежных поступлений (кредиты, дотации, спонсорская помощь, инвестиции и т.п.) |

| 4. | Учитывает все выплаты средств | Не учитывает ряд денежных выплат (погашение кредитов, займов). |

| 5. | Не включает ряд денежных затрат (амортизацию, расходы будущих периодов) | Принимает во внимание все издержки |

| 6. | Высокий показатель свидетельствует о финансовом благополучии | Высокий показатель не обязательно говорит о свободных денежных средствах |

Косвенный метод превращает чистую прибыль в показатели денежного потока путем внесения корректировок, а именно:

- амортизационных отчислений;

- движения по пассивам;

- изменения в активах.

Показатели берутся из бухгалтерского баланса и его приложений, финансового отчета, Главной книги.

Для расчета ЧДП косвенным методом следует суммировать показатели чистой прибыли и суммы амортизаций материальных и нематериальных ценностей, а также дельту (снижение или прирост) кредиторской задолженности и резервных фондов, затем вычесть дельту дебиторской задолженности и запасов товарно-материальных ценностей. Таким образом, видно, как влияет на чистый денежный поток движение цифр на балансе – изменения в стоимости активов и пассивов.

Оценка показателя ЧДП

ЧДП больше нуля (положительный денежный поток) может возникнуть либо за счет роста пассива, либо уменьшения актива. В любом случае поступления средств больше их оттока. Это говорит об инвестиционной привлекательности компании в данный период. Для оценки инвестиционного проекта следует учитывать длительный промежуток, включающий срок окупаемости вложений, и применять . Чем больше значение, тем больше привлекательности проект будет иметь для инвесторов.

При сравнении чистых денежных потоков двух разных организаций более инвестиционно привлекательным будет считаться тот из них, у которого данный показатель больше.

ЧДП близок к нулю – такой показатель говорит о том, что у организации недостаточно средств для увеличения стоимости. Инвесторы отклоняют такие проекты.

ЧДП меньще нуля (отрицательный денежный поток) – отток средств превышает их поступление. Предприятие финансово убыточно, естественно, инвестиции в него неприемлемы.

Для оценки денежных потоков используется ряд простых коэффициентов и специализированные комплексные показатели, к числу которых относят следующие.

- 1. Моментные и интервальные мультипликаторы, отражающие финансовые результаты деятельности предприятия и определяемые как отношение цены акции предприятия к ряду конечных показателей результатов деятельности в конкретный момент времени или за период. К числу моментных индикаторов можно отнести, например:

- соотношение цены и валового дохода;

- соотношение цены и прибыли до налогообложения;

- соотношение цены и чистой прибыли;

- соотношение цены и балансовой стоимости собственного капитала.

В качестве интервальных мультипликаторов используются, например:

- соотношение цены и выручки;

- соотношение цены и прибыли;

- соотношение цены и денежного потока;

- соотношение цены и дивидендных выплат.

- 2. Показатели рентабельности, например:

- рентабельность активов (ROA) - определяется как отношение чистой прибыли к сумме активов;

- рентабельность инвестиций (ROI) - рассчитывается как отдача (сумма полученного дохода, чистой прибыли) на инвестированный капитал;

- рентабельность акционерного капитала (ROE) - рассчитывается как отношение чистой прибыли к акционерному капиталу предприятия.

- 3. Метод капитализации существует в двух модификациях:

- прямой капитализации, согласно которому стоимость предприятия определяется как отношение чистого годового дохода, который получает предприятие, к ставке капитализации, рассчитанной по собственному капиталу;

- смешанных инвестиций, когда стоимость предприятия определяется как отношение чистого годового дохода, который получает предприятие, к общей ставке капитализации, которая определяется по средневзвешенному значению стоимости собственного и заемного капитала.

- 4. Модели оценки стоимости на основе показателей прибыли, в том

числе с помощью:

- показателя прибыли до выплаты процентов, налогов и амортизационных отчислений - EBITDA , позволяющего определить прибыль предприятия от основной деятельности и сравнить ее с аналогичным показателем других предприятий;

- показателей операционной прибыли до уплаты процентов и налогов - EBIT (Earnings before interest and taxes), чистой операционной прибыли за вычетом скорректированных налогов - NOPLAT (Net operating profit less adjusted tax) и чистой операционной прибыли до процентных расходов - NOPAT (Net operating profit after tax). Возможна следующая схема расчета показателей:

Выручка - Расходы по обычным видам деятельности = EBIT - Tax (Скорректированный налог на прибыль) = NOPLAT.

Используемый в расчете налог на прибыть называют скорректированным, когда имеются различия между финансовой и налоговой отчетностью предприятия. Текущий налог на прибыль в отчете о финансовых результатах и сумма налога на прибыль, исчисленная к уплате в бюджет по налоговой декларации, как правило, имеют разные значения. Показатели NOPLAT и NOPAT связывают с расчетом величины экономической добавленной стоимости EVA (англ. - economic value added). Если при расчете значения NOPLAT данные берутся из налоговой отчетности, то значение налога на прибыль берется из финансовой отчетности.

Для расчета NOPLAT используется значение операционной прибыли EBIT от основной деятельности, скорректированной на сумму налогов, которые предприятие заплатило бы, если бы не имело неоперационных доходов и расходов и заемных источников финансирования. Компания McKinsey & Со предложила следующую методику расчета NOPLAT

EBIT - Налог на прибыль из отчета о прибылях и убытках -- Налоговый щит по процентным платежам (Процентные платежи х Ставка налога) - Налог на неоперационную прибыль +

Изменение размера отсроченных налоговых платежей = NOPLAT.

Показатель NOPAT в случае, когда за основу принимается налоговая отчетность, может рассчитываться по формуле:

NOPAT= EBIT- Tax = EBIT ( 1 - CT),

где CT - ставка налогов, выплачиваемых из операционной прибыли EBIT.

5. Показатель денежных потоков CF (cash flow ) определяет финансовый результат деятельности предприятия и рассчитывается как разница между общей суммой поступления и расходования капитала. При превышении вложений капитала над суммой отдачи величина CF будет отрицательной, в противоположном случае - положительной. В отличие от показателей оценки на основе прибыли, показатель СЕ учитывает инвестиционные вложения сразу - в год их осуществления, а не частями - через амортизацию, как это принято в бухгалтерском учете при исчислении прибыли. Стоимость предприятия определяется из выражения:

Стоимость предприятия = Приведенная стоимость денежных потоков прогнозного периода + Приведенная стоимость денежных

потоков продленного периода.

Метод применяется, когда имеется уверенность в правильном определении величины дисконтированных денежных потоков по годам прогнозного и продленного периода.

- 6. Методики, объединенные в концепцию управления стоимостью VBM (value-based management), согласно которой целевой функцией управления являются денежные потоки и стоимость предприятия. В конце XX в. разработаны показатели, например, MVA, SVA, CVA, CFROI, EVA , позволяющие рассчитать денежные потоки и стоимость

McKinsey & Со, Copeland, Koller, Murrin. Valuation. 3 редакция, с. 163. Модель экономической прибыли. См. http://fmexp.com.ua/ru/models/eva, 2010.

предприятия при использовании в качестве информационной базы

финансовой отчетности предприятия:

- с использованием показателей денежных потоков, например FCF {free cash flow - свободный поток денежных средств), ECF {equity cash flow - денежные потоки для акционеров). Эта группа показателей оперирует понятиями дисконтированных денежных потоков. При этом ставка дисконтирования рассчитывается для показателя ECF по модели САРМ, а для расчета показателя FCF нередко принимается равной величине средневзвешенной цены капитала WACC. В результате расчета показателя FCF фиксируется поток наличных денежных средств, доступный акционерам и кредиторам компании, а показателя ECF - поток наличных денежных средств, доступный акционерам после погашения долговых обязательств;

- с использованием показателей NPV (англ, net present value - чистая приведенная стоимость) и АРУ (англ, adjusted present value - скорректированная приведенная стоимость). Эта группа показателей применяется, например, в том случае, когда предприятие может быть представлено в виде совокупности частей, каждая из которых может оцениваться как самостоятельный инвестиционный проект. При наличии разовых или распределенных во времени инвестиций предприятие использует показатель NPV. Показатель NPV представляет собой чистый денежный поток, определяемый как разница между притоком и оттоком денежных средств, приведенный к текущему моменту времени. Он характеризует величину денежных средств, которую может получить инвестор после того, как поступления окупят инвестиции и платежи. Отличие в расчете показателя АРУ от расчета показателя NPV состоит в использовании эффекта «налоговой защиты»;

- на базе совмещения доходов и расходов - модель ЕВО {Edwards - Bell - Ohlson valuation model). В этом случае используются преимущества затратного и доходного подходов. Стоимость предприятия рассчитывается с помощью текущей стоимости ее чистых активов и дисконтированного потока, определяемого как отклонение величины прибыли от ее среднего значения по отрасли;

- на основе концепции остаточного дохода с использованием показателей ЕУА (англ, economic value added - экономическая добавленная стоимость), МУА (англ, market value added - рыночная добавленная стоимость) и СУА (англ, cash value added - добавленная стоимость остаточного денежного потока).

Рассмотрим отдельные показатели оценки.

- 1. Показатель рыночной добавленной стоимости MVA позволяет оценивать объект на основе рыночной капитализации и рыночной стоимости долга. Он показывает дисконтированную стоимость текущих и будущих денежных потоков. Показатель MVA рассчитывается как разница между рыночной ценой капитала и суммой привлеченного предприятием капитала в виде инвестиций. Чем выше значение этого показателя, тем выше оценивается деятельность предприятия. Недостаток показателя состоит в том, что он не учитывает промежуточную прибыль акционеров и альтернативную стоимость инвестированного капитала.

- 2. Показатель SVA (англ. - shareholder value added) называют показателем расчета стоимости на основе «акционерной» добавленной стоимости. Он рассчитывается как разница между стоимостью акционерного капитала до и после проведения операции. При расчете этого показателя считается, что добавленная стоимость для акционеров создается в случае, когда величина рентабельности инвестиционного капитала ROIC больше средневзвешенной стоимости привлеченного капитала WACC. Это будет продолжаться только в течение периода, когда предприятие активно использует свои конкурентные преимущества. Как только конкуренция в данной сфере возрастет, ROIC снижается, разрыв между ROIC и WACC станет незначительным и прекращается создание «акционерной» добавленной стоимости.

Существует и другое определение SVA - это приращение между расчетной и балансовой стоимостью акционерного капитала. Недостатком метода является сложность предсказания денежных потоков. Выражение для расчета стоимости имеет вид:

Стоимость предприятия = Рыночная стоимость инвестированного капитала на начало периода + Сумма SVA прогнозного периода +

Рыночная стоимость активов непроводимой деятельности.

- 3. Показатель совокупной акционерной доходности TSR (англ. - total shareholders return) характеризует общий эффект инвестиционного дохода акционеров в форме дивидендов, приращения или уменьшения денежных потоков предприятия за счет роста или снижения курса акций за определенный период. Он определяет доход за период владения акциями предприятия и рассчитывается как отношение разницы в цене акций предприятия на конец и начало анализируемого периода к цене акций на начало периода. Недостаток данного показателя состоит в том, что он не позволяет учитывать риск, связанный с инвестициями, который рассчитывается в относительном виде и определяет процент возврата на вложенный капитал, а не саму возвращаемую сумму, и др.

- 4. Показатель денежного потока определяется по отдаче на инвестированный капитал CFROI (англ. - cash flow return on investment) как отношение скорректированного притока денежных средств в текущих ценах к скорректированному оттоку денежных средств в текущих ценах. Преимущество показателя состоит в том, что он скорректирован на величину инфляции, поскольку расчет ведется по показателям, выраженным в текущих ценах. В случае, когда значение показателя больше величины, заданной инвесторами, предприятие генерирует денежные потоки, а если нет - то стоимость предприятия снижается. Недостаток состоит в том, что получаемый результат представляется в виде относительного показателя, а не в виде суммы стоимости.

- 5. Показатель CVA (англ. - cash value added), иначе называется показателем ЛС/Цангл. - residual cash flow), создан в соответствии с концепцией остаточного дохода и определяется как разница между операционным денежным потоком и произведением средневзвешенной стоимости капитала на уточненную суммарную величину активов. В отличие от показателя CFROI, в этом показателе учитывается величина WACC, а корректировки подобны тем, которые проводятся для расчета показателя EVA.

- 6. Сбалансированная система показателей BSC (англ. - balanced

scorecard) была разработана Д. Нортоном и Р. Капланом. Целью системы BSC является достижение поставленных предприятием целей и учетом для этого финансовых и нефинансовых факторов. В основе системы лежит стремление учесть интересы акционеров, покупателей, кредиторов и других партнеров по бизнесу.

Система BSC возникла как результат необходимости учета в оценке бизнеса нефинансовых показателей и стремления учитывать показатели, не входящие в финансовую отчетность. Целью ее применения является получение ответов на ряд вопросов, в том числе: как оценивают предприятие клиенты, партнеры и органы государственного управления, каковы его конкурентные преимущества, каковы объем и эффективность инновационной деятельности, какова отдача от обучения персонала и внедрения корпоративной политики в социальную жизнь коллектива?

Для эффективного управления бизнесом в этом случае необходимо определить ценности, задачи и стратегию, приемлемую для акционеров, дебиторов и кредиторов, и разработать методы количественной оценки этих интересов. По мере решения этих вопросов система BSC станет важным инструментом управления денежными потоками.

7. Показатель экономической добавленной стоимости EVA (англ. - economic value added) используется, когда затруднительно определить денежные потоки предприятия на перспективу. В основу положен

метод остаточного дохода, разработанный А. Маршаллом. Стоимость предприятия на основе показателя EVA в общем виде может быть рассчитана по формуле :

Стоимость предприятия = Инвестированный капитал +

Приведенная стоимость EVA прогнозного периода +

Приведенная стоимость EVA продленного периода.

Показатель экономической прибыли EVA рассчитывается с использованием информации об инвестиционных проектах и данных финансовой отчетности как разница между прибылью после уплаты налога, но до уплаты процентов по заемным средствам и расходам (стоимостью) по привлечению капитала. Показатель EVA разработан в США в 1990-е годы компанией Stern Stewart & Со, он позволяет сравнить, сколько зарабатывает данное предприятие в сравнении с альтернативными проектами. Стоимость предприятия равна сумме инвестированного капитала, а также дисконтированных значений показателя EVA текущих и будущих инвестиций и рассчитывается по формуле:

EVA = NOPAT- ШСС х /С,

где тСС - средневзвешенная стоимость капитала; 1C - стоимостная оценка капитала (сумма инвестированного или привлеченного капитала).

Применение показателя EVA предусматривает внесение ряда корректировок в значения статей финансовой отчетности для расчета NOPAT и /С, описанных Stewart G. Bennett .

Положительное значение EVA свидетельствует, как правило, о росте стоимости предприятия, а отрицательное - о ее снижении. Система управления, разработанная на основе показателя EVA , называется EVA-based management и определяет необходимость:

- количественного измерения эффективности деятельности работников и менеджеров с последующим переходом на оценку с помощью агрегированных показателей;

- выработки обобщенных критериев эффективного размещения и управления капиталом предприятия;

- создания стимулов и мотивации труда, системы премирования и оплаты труда и их математическое описание;

- разработки показателей оценки корпоративной культуры и др.

Показатель EVA может использоваться для оценки предприятия в целом и для оценки его отдельных объектов.

- Леднев Е.Е. BSC и EVA® - конкуренты или союзники? - http://www.cfm. ru/management/controlling/bsc-eva. shtml 16.04.2002

- Bennett G. Stewart. The Quest for Value. New York: Harper Business School Press, 1991; Коупленд T., Коллер T., Муррин Дж. Стоимость компаний: оценка и управление. Пер. с англ. М.: ЗАО «Олимп-Бизнес», 2005.

Разберем виды денежных потоков предприятия: экономический смысл показателей – чистый денежный поток (NCF) и свободный денежный поток, их формулу построения и практические примеры расчета.

Чистый денежный поток. Экономический смысл

Чистый денежный поток (англ. Net Cash Flow, Net Value, NCF, текущая стоимость ) – является ключевым показателем инвестиционного анализа и показывает разницу между положительным и отрицательным денежным потоком за выбранный промежуток времени. Данный показатель определяет финансовое состояние предприятие и способность предприятия повышать свою стоимость и инвестиционную привлекательность. Чистый денежный поток представляет собой сумму денежного потока от операционной, финансовой и инвестиционной деятельности предприятия.

Потребители показателя чистого денежного потока

Чистый денежный поток используется инвесторами, собственниками и кредиторами для оценки эффективности вложения в инвестиционный проект/предприятие. Значение показателя чистого денежного потока используется в оценке стоимости предприятии или инвестиционного проекта. Так как инвестиционные проекты могут иметь продолжительный срок реализации, то все будущие денежные потоки приводят к стоимости в настоящий момент времени (дисконтируют), в результате получается показатель NPV (Net Present Value ). Если проект краткосрочный, то при расчете стоимости проекта на основе денежных потоков дисконтированием можно пренебречь.

Оценка значений показателя NCF

Чем выше значение чистого денежного потока, тем более инвестиционно привлекателен проект в глазах инвестора и кредитора.

Формула расчета чистого денежного потока

Рассмотрим две формулы расчета чистого денежного потока. Так чистый денежный поток рассчитывается как сумма всех денежных потоков и оттоков предприятия. И общую формулу можно представить в виде:

NCF – чистый денежный поток;

CI (Cash Inflow ) – входящий денежный поток, имеющий положительный знак;

CO (Cash Outflow ) – исходящий денежный поток с отрицательным знаком;

n – количество периодов оценки денежных потоков.

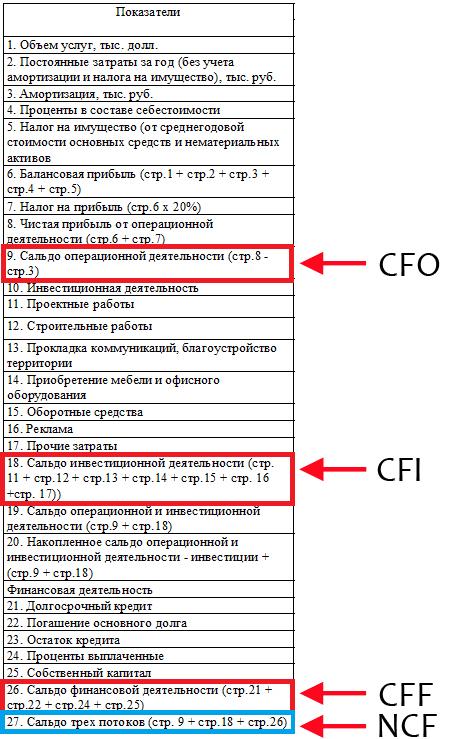

Распишем более подробно чистый денежный поток по видам деятельности предприятия в результате формула примет следующий вид:

![]() где:

где:

NCF – чистый денежный поток;

CFO – денежный поток от операционной деятельности;

CFF – денежный поток от финансовой деятельности;

Пример расчет чистого денежного потока

Разберем на практике пример расчета чистого денежного потока. На рисунке ниже показан способ формирования денежных потоков от операционной деятельности, финансовой и инвестиционной.

Виды денежных потоков предприятия

Все денежные потоки предприятия, которые формируют чистый денежный поток, можно разделить на несколько групп. Так в зависимости цели использования оценщиком выделяют следующие виды денежных потоков предприятия:

- FCFF – свободный денежный поток фирмы (активов). Используется в моделях оценки стоимости инвесторами и кредиторами;

- FCFE – свободный денежный поток от капитала. Используется в моделях оценки стоимости акционерами и собственниками предприятия.

Свободный денежный поток фирмы и капитала FCFF, FCFE

А. Дамодаран выделяет два вида свободных денежных потоков предприятия:

- Свободный денежный поток фирмы (Free Cash Flow to Firm, FCFF, FCF ) – денежный поток предприятия от ее операционной деятельности за исключением инвестиций в основной капитал. Свободный денежный поток фирмы зачастую называют просто свободный денежный поток, т.е. FCF = FCFF. Данный вид денежного потока показывает: сколько остается денежных средств у предприятия после вложения в капитальные активы. Данный поток создается активами предприятия и поэтому в практике его называют свободным денежным потоком от активов. FCFF используется инвесторами компании.

- Свободный денежный поток на собственный капитал (Free Cash Flow to Equity, FCFE ) – денежный поток предприятия только от собственного капитала предприятия. Данный денежный поток, как правило, используется акционерами компании.

Свободный денежный поток фирмы (FCFF) используется для оценки стоимости предприятия, тогда как свободный денежный поток на капитал (FCFE) используется для оценки акционерной стоимости. Главное отличие заключается в том, что FCFF оценивает все денежные потоки как собственного, так и заемного капитала, а FCFE оценивает денежные потоки только от собственного капитала.

Формула расчета свободного денежного потока фирмы (FCFF)

EBIT (Earnings Before Interest and Taxes ) – прибыль до уплаты налогов и процентов;

СNWC (Change in Net Working Capital ) – изменение оборотного капитала, деньги потраченные на приобретение новых активов;

Capital Expenditure ) .

Дж. Инглиш (2001 г.) предлагает вариацию формулы свободного денежного потока фирмы, которая выглядит следующим образом:

CFO (C ash Flow from Operations) – денежный поток от операционной деятельности предприятия;

Interest expensive – процентные расходы;

Tax – процентная ставка налога на прибыль;

CFI – денежный поток от инвестиционной деятельности.

Формула расчета свободного денежного потока от капитала (FCFE )

Формула оцени свободного денежного потока капитала имеет следующий вид:

NI (Net Income ) – чистая прибыль предприятия;

DA – амортизация материальных и нематериальных активов;

∆WCR – чистые капитальные затраты, которые также называются Capex (Capital Expenditure );

Investment – размер осуществляемых инвестиций;

Net borrowing – разница между погашенными и полученными кредитами.

Использование денежных потоков в различных методах оценки инвестиционного проекта

Денежные потоки используются в инвестиционном анализе для оценки различных показателей эффективности проекта. Рассмотрим основные три группы методов, которые строятся на любых видах денежных потоков (CF):

- Статистические методы оценки инвестиционных проектов

- Срок окупаемости инвестиционного проекта (PP, Payback Period)

- Рентабельность инвестиционного проекта (ARR, Accounting Rate of Return)

- Текущая стоимость (NV, Net Value )

- Динамические методы оценки инвестиционных проектов

- Чистый дисконтированный доход (NPV, Net Present Value)

- Внутренняя норма прибыли (IRR, Internal Rate of Return)

- Индекс прибыльности (PI, Profitability index)

- Эквивалент ежегодной ренты (NUS, Net Uniform Series )

- Чистая норма доходности (NRR, Net Rate of Return )

- Чистая будущая стоимость (NFV, Net Future Value )

- Дисконтированный срок окупаемости (DPP, Discounted Payback Period)

- Методы учитывающие дисконтирование и реинвестирование

- Модифицированная чистая норма рентабельности (MNPV, Modified Net Rate of Return )

- Модифицированная норма прибыли (MIRR, Modified Internal Rate of Return )

- Модифицированный чистый дисконтированный доход (MNPV, Modified Present Value )

Во всех данных моделях оценки результативности проекта в основе лежат денежные потоки, на основе которых делается выводы о степени эффективности проекта. Как правило, инвесторы используют свободные денежные потоки фирмы (активов) для оценки данных коэффициентов. Включение в формулы расчета свободных денежных потоков от собственного капитала позволяет сделать акцент на оценку привлекательности проекта/предприятия для акционеров.

Резюме

В данной статье мы рассмотрели экономический смысл чистого денежного потока (NCF), показали, что данный показатель позволяет судить о степени инвестиционной привлекательности проекта. Рассмотрели различные подходы в расчете свободных денежных потоков, которые позволяет сделать акцент на оценку, как для инвесторов, так и для акционеров предприятия. Повышайте точность оценки инвестиционных проектов, с вами был Иван Жданов.

Читайте также:

|

1. По видам деятельности: денежный поток производственной деятельности, денежный поток инвестиционной деятельности, денежный поток финансовой деятельности. 2. По направлению движения: положительный и отрицательный. 3. По способу оценки во времени: настоящий и будущий (прогнозируемый). 4. По уровню достаточности: избыточный и дефицитный. Существует два метода расчета потоков денежных потоков: прямой и косвенный. При прямом методе расчет потоков осуществляется на основе счетов бухгалтерского учета предприятия, а при косвенном - на основе показателей баланса предприятия и отчета о финансовых результатах. При прямом методе предприятие получает ответы на вопросы относительно притоков и оттоков денежных средств и их достаточности для обеспечения всех платежей. При прямом методе поток денежных средств на конец периода определяется как разница между всеми притоками на предприятии по трем видам деятельности (основной, инвестиционной и финансовой) и их оттоками. При косвенном методе основой для расчета является нераспределенная прибыль, амортизация, а также изменение активов и пассивов предприятия. При этом увеличение активов уменьшает денежные средства предприятия, а увеличение пассивов - увеличивает, и наоборот. Косвенный метод показывает взаимосвязь различных видов деятельности предприятия, а также влияние на прибыль изменений в активах и пассивах предприятия. Основой расчета при прямом методе является выручка от реализации продукции, а при косвенном - прибыль.

7. Денежный поток по видам деятельности.

Денежный поток – поступление и выплаты денежных средств, распределенные по времени и обусловленные деятельностью предприятия. Классификация денежных потоков .1. По видам деятельности: денежный поток производственной деятельности, денежный поток инвестиционной деятельности, денежный поток финансовой деятельности. 2. По направлению движения: положительный и отрицательный. 3. По способу оценки во времени: настоящий и будущий (прогнозируемый). 4. По уровню достаточности: избыточный и дефицитный. Денежный поток производственной деятельности – движение денежных средств в процессе производства и реализации основной продукции. Денежный поток инвестиционной деятельности - инвестирование средств и реализация внеоборотных активов. Денежный поток финансовой деятельности - получение и возврат финансовых ресурсов. Операционный денежный поток = чистая прибыль + амортизация за период + увеличение краткосрочной задолженности - увеличение дебиторской задолженности - увеличение величины запасов. Финансовый денежный поток = привлечение акционерного капитала + привлечение кредитных ресурсов – возврат кредитных ресурсов – выплата % за кредиты – дивиденды. Величина операционного денежного потока имеет положительное значение, инвестиционного - отрицательное, финансового - может быть и положительным и отрицательным. Денежный поток, в котором отток превышает приток, называется негативный кэш фло. В противном случае - это позитивный кэш фло. Применяется также понятие дисконтированный или привлеченный денежный поток. Это означает приведение будущих денежных потоков в сопоставимый с настоящим временем вид. Денежные потоки связаны с притоками и оттоками денежных средств.

8. Диверсификация и риск портфеля ценных бумаг.

Портфель ценных бумаг может состоять из одной ценной бумаги или их сочетания. Такой портфель может содержать обыкновенные акции, привилегированные акции, краткосрочные бумаги с фиксированным доходом, облигации, необеспеченные обязательства, варранты и даже производные инструменты. Смесь или специализация зависит от представлений инвестора о рынке, его терпимости к риску и ожидаемого дохода. Портфель может состоять из инвестиции в одну компанию или множество компаний. Инвестиции также могут быть в компании одного сектора или широкого круга отраслей. В идеале портфель должен состоять из ценных бумаг широкого спектра отраслей. Диверсификация портфеля ценных бумаг - образование инвестиционного портфеля из широкого круга ценных бумаг с целью избегания серьезных потерь, в случае падения цен одной или нескольких ценных бумаг. Причина диверсификации - в попытке распределить риск по портфелю, поскольку с каждой ценной бумагой и с каждой отраслью связаны свои риски. Предполагается, что инвестор отрицательно относится к риску. Это означает, что инвестор не будет брать на себя неоправданный риск. Диверсификация портфеля снижает риск, поскольку общая сумма рисков по каждой ценной бумаге в портфеле не равна риску по портфелю в целом. Современная теория портфеля была сформулирована Гарри Марковитцем в работе, опубликованной в 1952 году. Вкратце эта теория утверждает, что максимальный доход от портфеля не должен быть основой для принятия решения из-за элементов риска. Для сведения риска к минимуму портфель нужно диверсифицировать. Уменьшение риска, однако, означает и снижение доходности. Таким образом, при снижении риска доходы от портфеля должны быть оптимизированы. Фактически нужен такой портфель, в котором соотношение риска и дохода было бы приемлемым для инвестора. Само собой разумеется, что у каждого инвестора свое отношение к риску - его неприятие или стремление к нему в зависимости от угла зрения. Некоторые инвесторы предпочитают высокий риск, в то время как другие стремятся свести его к минимуму. Естественно, что чем выше риск, тем выше должен быть ожидаемый доход.

9. . Дивидендная политика и факторы, определяющие ее выбор.

Дивидендная политика – составная часть общей политики управления прибылью, связанная с механизмом формирования финансовых результатов. Цель ДП – в определении оптимального соотношения между дивидендами и величиной реинвестируемой прибыли.

Дивиденды – денежные доходы акционеров, получаемые в соответствии с долей вклада в общую сумму соответствующего капитала. Подходы к определению ДП: Консервативный – основан на определении дивидендов по остаточному принципу. Соответствует теории независимости дивидендов. Умеренный подход – допускает выплату стабильного размера дивидендов с надбавкой в различные периоды. Данный подход соответствует теории «Синицы в руках»; Агрессивный – стабильно высокий уровень дивидендов с долгосрочной тенденцией росту, соответствует клиентурной теории. Див полит оказ существ влиян на полож-е предпр на рынке кап-ла, на динамику цены его акций. Осн целью разраб див полит явл устан-е необходим пропорциональности м/у текущим потреблением прибыли собственниками и будущим ее ростом, максимизир-щим рын сто-ть предпр и обеспечив-щим его развитие. На дивид полит оказ => ФАКТОРЫ: 1 Правовые (в РФ выплата див регулир-ся ФЗ «об АО», 2 условие контракта . Мож быть установлен минимальн. размер реинвестр-я прибыли, при получ-ии долгосрочн кредитов. 3 Ликвидность. В связи с тем, что момент реализ прод-ии не совпад с мом-м поступлен ден сре-в, АО может быть прибыльным, но не иметь досточ. сре-в на расч. счете для выплаты дивид-в. 4.Расшир-е про-ва . Акционеры могут пойти на огранич-е в выплате дивид-в, чтобы не прибегать к дорогостоящ заимствованиям или эмиссии доп акций. 5.Интересы акционеров . Принимая реш-е о величине выплат див., необх учитывать, как это реш-е повлияет на рын сто-ть компании.

10. Информационное обеспечение деятельности финансового менеджера.

Эффективность ФМ на предприятии в значит.мере определ-ся использованием инфор..базы и зависит от нее. Формиров-е инфор.базы ФМ на предприятии представл.собой процесс целенаправлен.подбора соответствующих показателей, ориентированных как на принятие стратегич.решений, так и на эффективное текущ.управление фин.деятель-тью. Выделяют 4 группы показателей ФМ:1 . показатели, характеризующие общеэкономическ.развитие страны (используются для прогнозирования условий внешн.среды функциониров-я предприятий при принятии стратегич.решений в обл-ти фин. деятельности. К этой группе относятся след.показатели: а) показатели макроэкономич. развития (темп роста ВВП, денеж. доходы населения и т.д.) б) показатели отраслевого развития (объем произведен. продукции, общая стоимость актива и т.д.). Формирование показателей этой группы основывается на публикации данных гос.статистики, публикации отчетных материалов в прессе и т.д.) 2 . показатели, харак-щие конъюнктуру финанс.рынка (используются для принятия управленч. решений в обл-ти формирования портфеля долгосрочн.финанс. инвестиций, осуществление краткосрочн.финанс. вложений и др. операций. К этой группе относятся след. показ-ли: а) виды основных котируемых финанс. инструментов, обращающихся на фондовом рынке. б) цены и объемы сделок по основн.видам фондовых инструментов. в) депозитные и кредитные ставки коммерч.банков. г) официальн.курсы отдельных валют. Источником показателей этой группы служат публикации коммерч. изданий). 3. Нормативно-регулирующ.показатели (это законы, постановления) На основе этой сис-мы показателей проводится анализ, прогнозиров-е, планиров-е и принятие оперативных управленч. решений по всем направлениям финанс. деятель-ти предприятия. Преимуществом показ-лей этой группы яв-ся их унифицированность, регулярность формирования, высокая степень достоверности и надежности.

11. Источники финансирования оборотного капитала.

Источники финансирования подразделяются на собственные и заемные. Собственные. Уставной капитал – это собственные средства инициатора хозяйственной деятельности, а также паевые взносы участников. Резервы – это все, что было накоплено данной организацией в предшествующий период. Добавочный капитал – это нераспределенная прибыль, которая будет использована в данном периоде. Заемные источники представляют собой различные виды ссуд. Это могут быть банковские ссуды, ссуды не кредитных организаций, а также кредиторская задолженность, в том числе товарный кредит. За счет внутренних источников покрывается основная потребность предприятия в ресурсах. За счет внешних покрывается дополнительная потребность в формировании сезонных запасов сырья, материалов, готовой продукции. Предприятие может обеспечить внутренне финансирование из имеющихся оборотных средств (улучшить контроль за счетами к оплате). К источникам внутреннего финансирования относится прибыль, средства фонда потребления и резервов. Источники внешнего финансирования: банки (краткосрочный кредит), инвестиционные фонды (операции с векселями), государство (отсрочки налоговых платежей), предприятия (взаимозачеты).

12. . Источники финансирования предприятия.

Финансовые ресурсы – совокупность ден.ср-в строго целевого использования, обладающая потенциальной возможностью мобилизации или иммобилизации. Источники фин.ресурсов можно разделить на 3 группы:1) собственные – амортизация, прибыль, целевые фонды: резервный, ремонтный, страховые резервы);2) заемные – кредиты, ссуды, займы различных форм: кредиты банков, иных финансовых институтов (страховые компании, инвестиционные фонды, ПИФы), бюджетный кредит, коммерческий кредит;3) привлеченные – ср-ва от долевого участия в инвестиционном процессе, ср-ва от эмиссии ценных бумаг, паевые и иные взносы учредителей организации, страховые возмещения, платежи по особым формам финансирования (франчайзинг), ассигнования из бюджета (только для учреждений).Источники финансирования пред-я- это ср-ва, к-ми располагает пред-е для осущ-я своей деят-ти с целью получения прибыли. Источники фин-я пред-я делятся на собств. и заемный кап-л . Собств . кап-л включает: нераспред. прибыль, амортизацию, эмиссию акций(устав. кап-л). Заемны й кап-л : долгосроч. кредиты и займы, краткосроч. кредиты и займы, кредитор. задолж-ть.. Структура ист-ов фин-я активов пред-я представлена собств. и заемным капиталом . Собств. кап-л в общем виде опред-ся стоим-ю имущества, принадл. орг-ии. Собств. к-л состоит из уставн., добавоч. и резервного к-ла, нераспред. прибыли и целевых фондов. Все ист-ки форм-я к-ла можно разделить на внутр. и внешние . К внутрен .: нераспред. прибыль и аморт-я, а к внешним : долгосроч. кредиты и займы, краткосроч. к. и з., эмиссия акций, кредитор. зад-ть, безвозмезд. целевые финанс-я. Положит. особ-ти собст. кап-ла :1) простота привл-я, т.к. решения связаны с увелич-ем собс. к-ла приним-ся собственниками и менедж-ми пред-я без необход-ти получ-я согласия др. хозяйств. субьектов;2) более высокая способ-ть генериров-я прибыли во всех сферах деят-ти, т. к. при его использовании не требуется уплата ссудного %; 3) обеспеч-е фин. устойч-ти развития пред-я, его платежесп-ти в долгосроч. периоде и снижением риска банкротства.Недостатки :1) огранич-ть объемов привлечения и возмож-ти сущ-го расширения операц. и инвестиц. деят-ти пред-я в период благоприят. конъюнктуры рынка; 2) высокая ст-ть по сравнению с альтернат. заемными ист-ми формир-я капитала; 3) неиспользуемая возм-ть прироста коэф-та рентаб-ти собств. кап-ла за счет привл-я заемных фин. сред-в. Полож. ооб-ти заемного кап-ла: 1)достаточ. широкие возмож-ти привлеч-я, особенно при высоком кредитном рейтинге пред-я и наличии залога; 2) обесп-е роста фин. потенциала пред-я при необход-ти сущ-го расширения его активов и возраст-я темпов роста объема его хоз. деят-ти; 3) более низкой стоим-ю по сравнению с собств. кап-лом за счет обеспеч-я эффекта налогового щита; 4) способ-ю генерировать прирост фин. рентаб-ти. Недостатки: 1) генерирует наиболее опасные фин. риски в хоз. деят-ти пред-я-риск сниж-я фин. устойч-ти и потери платежесп-ти; 2) активы, сформ-ые за счет заем. кап-ла генерируют меньшую норму прибыли, к-ая сниж-ся на сумму выплач. ссуд. %; 3) высокая зав-ть стоим-ти заем. кап-ла от колебания конъюнктуры фин. рынка; 4) сложность процедуры привл-я. К заем. ист-кам фин-я пред-я отн-ся: выпуск облигаций, долгосроч. и краткосроч. кредиты, лизинг, инвестиц. налоговый кредит, выпуск векселей.

18. Методы оценки финансовых рисков.

Для оценки финансовых рисков используется понятие «вариабельность» или «доходность», которая может быть получена в результате владения данным активом. Вариабельность оценивается дисперсией, средним квадратическим отклонением и коэффициентом вариации. Являясь относительным показателем коэффициент вариации наиболее предпочтителен для пространственно-временных сопоставлений. Риск не поддается точной оценке, т.е. он является субъективной величиной. В зависимости от выбранной меры риска возможно получение различных его оценок. Инвесторы, участвующих в операциях на рынке, подразделяется на 3 категории: 1) нейтральный к риску, 2) несклонный к риску, 3) склонный к риску. Методы анализа рисков подразделяются на количественные и качественные. Основным количествен-м методом анализа рисков явл. статистич. метод. Он предполагает расчет след. показателей: 1.Среднее ожидаемое значение . Он явл. средневзвешенным всех возможных результатов, где вероятность каждого результата используется в качестве частоты соответветствующ. значения.2.дисперсия – явл-ся мерой разброса возможных результатов вокруг ожидаемого значения. Эта сумма квадратов разниц м/у фактическ.значениями случайн.величины и ее средним значением, умноженные на соответствующ.вероят-ти. Чем больше дисперсия, тем сильнее разброс.3.стандартн.отклон-е , чем оно выше, тем выше риск связанный с данной операцией.4.коэф-т вариации –определяет степень риска на ед-цу среднего значения. Чем больше коэф-т, тем выше риск. Качествен.методы оценки рисков основаны на специальн.приемах обработки мнений и суждений экспертов.

Проанализировать потенциальную эффективность инвестиционных проектов и финансово-хозяйственную деятельность фирмы или предприятия можно, изучив информацию о движении в них денег. Важно понимать структуру денежных потоков, их величину и направленность, распределение во времени. Для того чтобы провести такой анализ, нужно знать, как рассчитать денежный поток.

Перед тем, как рисковать своими деньгами и принять решение инвестировать в любое начинание, предполагающее получение прибыли, бизнесмен должен знать, какие денежные потоки оно способно генерировать. Бизнес-план должен содержать в себе информацию об ожидаемых затратах и поступлениях.

Анализ обычно состоит из двух этапов:

- расчет необходимых для реализации инициативы капитальных вложений и прогнозирование денежных потоков (cash flow, или кэш фло), которые будет генерировать проект;

- определение чистой текущей стоимости, представляющей собой разницу между притоком и оттоком денежных средств.

Чаще всего вложение (отток) происходит на стартовом этапе проекта и в течение непродолжительного начального периода, после чего начинается приток средств. Для организации четко управляемой структуры денежный поток рассчитывается следующим образом:

- в первый год реализации – помесячно;

- во второй год – поквартально;

- в третий и последующие годы – по итогам года.

Зачастую специалисты рассматривают cash flow как стандартный и нестандартный:

- В стандартном сначала производятся все затраты, после чего начинаются поступления от деятельности предприятия;

- В нестандартном отрицательные и положительные показатели могут чередоваться. Как пример, можно взять предприятие, после окончания жизненного цикла которого согласно нормам законодательства необходимо провести ряд природоохранных мероприятий (рекультивация земли после завершения добычи полезных ископаемых из карьера и пр.).

В зависимости от вида хозяйственной деятельности фирмы выделяют три основных вида кеш фло:

- Операционный (основной). Он напрямую связан с работой предприятия. В нем в качестве притока средств выступает основная деятельность компании (реализация услуг и товаров), отток же происходит в основном поставщикам сырья, оборудования, комплектующих, энергоносителей, полуфабрикатов, то есть всего того, без чего деятельность предприятия невозможна.

- Инвестиционный . Он основан на операциях с долгосрочными активами и получении прибыли от предыдущих вложений. Притоком здесь является получение процентов или дивидендов, а оттоком – покупка акций и облигаций с перспективой получения прибыли позже, приобретение нематериальных активов (авторских прав, лицензий, права на пользование земельными ресурсами).

- Финансовый . Характеризует деятельность собственников и менеджмента на увеличение капитала фирмы для решения задач ее развития. Приток – средства от продажи ценных бумаг и получение долгосрочных или краткосрочных кредитов, отток – деньги на погашение взятых кредитов, выплата акционерам причитающихся им дивидендов.

Чтобы правильно посчитать денежный поток фирмы, необходимо учитывать все возможные факторы влияния на него, в частности, не забывать о динамике изменения стоимости денег во временной перспективе, т.е. дисконтировать. Причем, если проект краткосрочный (несколько недель или месяцев), то приведением будущих доходов к текущему моменту можно пренебречь. Если речь идет о начинаниях с жизненным циклом более года, то дисконтирование является основным условием анализа.

Определение величины денежного потока

Ключевым показателем, по которому рассчитываются перспективы предложенной на рассмотрение инициативы, является текущая стоимость, или (англ. Net Cash Flow, NCF). Это разница между положительным и отрицательным потоками в течение определенного отрезка времени. Формула расчета выглядит так:

- CI – поток входящий с положительным знаком (Cash Inflow);

- CO – поток исходящий с отрицательным знаком (Cash Outflow);

- n – число притоков и оттоков.

Если вести речь о суммарном показателе компании, то необходимо рассматривать его денежный поток как сумму трех основных видов поступлений денежных средств: основного, финансового и инвестиционного. В этом случае формулу можно изобразить так:

в ней указаны финансовые потоки:

- CFO – операционный;

- CFF – финансовый;

- CFI – инвестиционный.

Вычисление величины текущей стоимости можно производить двумя методами: прямым и косвенным:

- Прямой метод принят при бюджетном планировании внутрифирменном. Он основан на выручке от реализации товара. Его формула также учитывает также иные поступления и расходы на операционную деятельность, налоги и др. Недостатком метода является то, что по нему нельзя увидеть взаимосвязь между изменениями объемов средств с полученной прибылью.

- Косвенный метод более предпочтителен, поскольку он позволяет проанализировать ситуацию глубже. Он дает возможность провести коррекцию показателя с учетом операций, не носящих денежного характера. При этом он может свидетельствовать о том, что текущая стоимость успешного предприятия может быть как больше, так и меньше прибыли за определенный период. Например, приобретение дополнительного оборудования уменьшает кэш фло относительно размера прибыли, а получение займа, наоборот, увеличивает.

Разница между прибылью и денежным потоком состоит в таких нюансах:

- прибыль показывает объем чистого дохода за квартал, год или месяц, этот показатель не всегда аналогичен Cash Flow;

- при вычислении прибыли не принимаются во внимание некоторые операции, учитываемые при расчете перемещений денежных средств (погашение займов, получение дотаций, инвестиций или кредитов);

- отдельные затраты начисляются и влияют на прибыль, но не становятся причиной реальных денежных трат (ожидаемые расходы, амортизация).

Показатель величины потока денег используется представителями бизнеса для оценки эффективности начинания. Если NCF выше нуля, то он будет принят инвесторами, как доходный, если равен нулю или ниже него, то будет отклонен как такой, который не сможет увеличить стоимость. Если нужно сделать выбор из двух схожих проектов предпочтение отдается тому, у которого NFC больше.

Примеры расчета денежного потока

Рассмотрим пример расчета потока денежных средств предприятия за один календарный месяц. Исходные данные распределены по видам деятельности.

Основная:

- поступления от реализации продукции – 450 тыс. рублей;

- расходы на материалы и сырье – (-) 120 тыс.;

- заработная плата сотрудников – (-) 45 тыс.;

- общие расходы – (-) 7 тыс.;

- налоги и сборы – (-) 36 тыс.;

- выплаты за кредит (проценты) – (-) 9 тыс.;

- прирост капитала оборотного – (-) 5 тыс.

Итого по основной деятельности – 228 тысяч рублей.

Инвестиционная:

- вложения в земельный участок – (-) 160 тыс.;

- инвестиции в активы (покупка оборудования) – (-) 50 тыс.;

- вложения в нематериальные активы (лицензия) – (-) 12 тыс.

Итого по инвестиционной деятельности – (-) 222 тысячи рублей.

Финансовая:

- оформление банковского кредита кратковременного – 100 тыс.;

- возврат ранее взятого кредита – (-) 50 тыс.;

- платежи за лизинг оборудования – (-) 15 тыс.;

- дивидендные выплаты – (-) 20 тыс.

Итого по финансовой деятельности – 15 тысяч рублей.

Следовательно, по формуле получаем требуемый результат:

NCF = 228 – 222 + 15 = 21 тысяча рублей.

Наш пример показывает, что поток денег за месяц имеет положительное значение, значит, проект дает определенный позитивный эффект, хотя и не очень большой. При этом нужно обратить внимание на то, что в данном месяце было произведено погашение кредита, уплата за земельный участок, закуплено оборудование, выплачены дивиденды акционерам. Чтобы не допустить проблем с оплатой счетов и выйти в плюс, пришлось взять кратковременный кредит в банке.

Рассмотрим другой пример расчета Net Cash Flow. Здесь все потоки фирмы учтены как притоки и оттоки денег без разбивки на виды деятельности.

Поступления (в тыс. руб.):

- от продажи товаров – 300;

- проценты от сделанных ранее вложений – 25;

- прочие доходы – 8;

- от реализации имущества – 14;

- банковский кредит – 200.

Итого поступлений – 547 тысяч рублей.

Затраты (в тыс. руб.):

- на оплату услуг, товаров, работ – 110;

- на заработную плату – 60;

- на сборы и налоги – 40;

- на выплату банковского процента по займу – 11;

- на приобретение нематериальных активов и основных средств – 50;

- на погашение кредита – 100.

Итого затрат – 371 тысяча рублей.

Таким образом, получаем в итоге:

NCF = 547 – 371 = 176 тысяч рублей.

Однако наш второй пример является свидетельством довольно поверхностного подхода к финансовому анализу состояния предприятия. Учет всегда должен вестись в разрезе видов деятельности, опираясь на данные управленческого и аналитического учета, журналов-ордеров, главной книги.

Опытные финансисты и менеджеры советуют: чтобы четко контролировать движение средств, менеджменту предприятия следует постоянно контролировать приток средств от операционной деятельности, изучая график продаж с разбивкой по клиентам и по каждому виду выпускаемой продукции.

Из множества расходных статей можно выделить 5-7 наиболее затратных и отслеживать их в оперативном режиме. Слишком детализировать отчет по статьям затрат нецелесообразно, поскольку динамично меняющиеся малые величины трудно поддаются анализу и могут привести к неверному результату. К тому же, возникают проблемы с регулярным обновлением информации по каждой статье и сопоставлением их с данными бухгалтерского учета.